En estos tiempos en que diferentes fuerzas políticas quieren que los bancos paguen por el rescate (de las cajas), la situación de la banca es la siguiente. Por una parte, los bancos vuelven a tener beneficios, pero muy bajos comparados con los bancos no europeos. Por otra, los bancos tienen una serie de problemas importantes, no sólo políticos, entre ellos: (i) la competencia de la banca en la sombra, de la tecnología financiera (Fintech) y de las grandes compañías tecnológicas (BigTech); (ii) la baja confianza del público después de la crisis; (iii) una regulación y una supervisión muy fuertes, y (iv) unos tipos de interés muy bajos, que seguirán así durante un tiempo. Pero la banca es una institución con al menos 2500 años de historia, y siempre con muchos contactos políticos, por lo que su futuro quizás no sea tan malo. En esta entrada desarrollo algunos de estos puntos y defiendo también los bancos de desarrollo.

Acabo de dar un curso, ayer en Londres, de Fintech y BigTech a ejecutivos de bancos internaciones y otras entidades financieras y reguladores donde hacía hincapié en que no sólo los taxistas tienen miedo de Uber, y los profesores de los MOOCS, sino que también las entidades financieras tienen miedo de la aplicación de la tecnología a las finanzas (Fintech). Hoy, en cambio, estoy en una conferencia sobre banca en Nueva York, en Columbia con Tano Santos, hablando de los préstamos bancarios, que existen desde hace miles de años. Un punto que traté de enfatizar en el curso es que el Fintech es menos peligroso para la banca que el Techfin, es decir empresas tecnológicas que hacen actividades financieras "a tiempo parcial" (algo que también señala el Banco de Pagos Internacionales, BIS). Si un Fintech pequeño lo hace bien, quizás la banca lo acabe comprando, pero la banca no puede comprar a las grandes empresas como Amazon, Apple, Google o Facebook (la capitalización de estos BigTech es mucho mayor que la banca, aunque no lo sea su balance). Estoy trabajando con datos de Alibaba/Ant Financial de China y allí, tanto en el crédito, pagos, y fondos de inversión, el BigTech es también muy importante. Para hacernos una idea del tamaño de las operaciones de estas empresas, Amazon otorgó en el 2007 préstamos por valor de mil millones de dólares. Además, estas empresas tienen muchos datos y saben tanto de nosotros que pueden predecir mejor nuestro riesgo crediticio que un banco o conocer mejor nuestra salud que una compañía de seguros (piénsese en el Apple iWatch). Todo esto no es sino una parte básica del nuevo aprendizaje automatizado (machine learning, en inglés). A esto se añade su facilidad para operar desde puntos geográficos alejados. Por ejemplo, Google ha adquirido una licencia bancaria en Lituania y a partir de allí puede operar en toda Europa. De momento, estas compañías cooperan con bancos en los países avanzados, pero no así en los emergentes, incluido China, algo que quizás cambie en el futuro. Es también interesante señalar que en los países emergentes y en desarrollo, el Fintech está mejorando mucho la inclusión financiera, aunque más deuda no es necesariamente mejor, y que con el big data se puede discriminar mejor, pero el balance parece positivo.

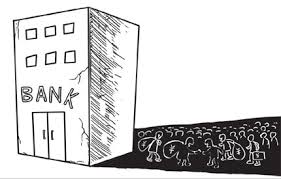

Otro de los problemas de la banca señalado anteriormente es que la gente confía menos en ella y no sólo debido a la crisis del 2008 o a la manipulación del Libor/Euribor, sino también por los escándalos recientes con Wells Fargo, Goldman y Danske, entre otros. De hecho, un caso que explico a mis estudiantes de máster es cómo en Moldavia robaron más del 10% del PIB a través de los bancos. En cambio, a pesar de los problemas con Facebook (Cambridge Analitica) y Twitter, los jóvenes confían más en las empresas tecnológicas, y la reputación es capital implícito. La banca no está súper-capitalizada (en capital tangible, explícito), y por añadidura tampoco anda muy bien de capital implícito. Crédito viene del latín credere, creer, confiar y sin credere no hay sistema financiero que funcione. En la Edad Media, por ejemplo, en la Taula de Canvi en Barcelona la regulación era muy estricta y, aunque no hubiera credere, las medidas coercitivas eran muy duras (los castigos incluían el cortar la mano). Pero esto ya no pasa, ahora se necesita más confianza.

Otro problema añadido es que la regulación y supervisión son muy altas en la banca, pero no en las instituciones no bancarias que realizan actividades financieras (la banca en la sombra, los intermediarios financieros no bancarios, el Fintech), y los tipos bajos penalizan a la banca mucho más que a estas otras instituciones, aunque menos de lo que se quejan los banqueros. Por tanto, el futuro para la banca no es muy brillante, a no ser que se adapte. La próxima semana trabajaré como consultor para el Consejo de la Reserva Federal en Washington en dos proyectos sobre banca en la sombra y los Fintech. Allí explicaré cómo el mayor prestamista de hipotecas en USA ya no es Wells Fargo (un banco) sino Quicken Loans (una empresa online), cómo en el sector financiero dedicado a los consumidores las entidades no bancarias son tan importantes como los bancos, y cómo en el mercado secundario de préstamos a empresas grandes (los leverage loans), las entidades no bancarias tienen más del 70% de los préstamos (aunque no en el mercado primario). ¿Hay un límite a las entidades no bancarias? ¿Serán objeto de regulación? ¿Qué pasará en España con la banca, y en general en Europa? ¿Cómo se regulará la competencia en la nueva directiva europea de servicios de pagos digitales (PSD2)? ¿Quién será el dueño de los datos? Estas son preguntas fascinantes de cuya respuesta dependerá el futuro del sector.

Para acabar, me gustaría señalar que la banca tiene una ventaja importante: las garantías explícitas (como el depósito de seguros) e implícitas (como los rescates bancarios o el acceso a la liquidez de los bancos centrales). Esto implica que, tanto en las crisis como en momentos de mucha incertidumbre, la banca tendrá todavía un papel muy importante que jugar. Con todo, hay dos puntos a los que prestar atención: (i) quizás esto cambie si, por ejemplo, los bancos centrales emiten monedas digitales o mantienen reservas en estas monedas, a las que el público pueda acceder directamente, de manera que podamos nuestro dinero en los bancos centrales en vez de en la banca comercial; (ii) los bancos de desarrollo, como el ICO o ICF, tienen todavía un futuro, ya que cuando los bancos cortan el crédito durante las crisis económicas, pueden tener un papel contracíclico manteniendo sus préstamos a las empresas productivas y ayudando al empleo. No sólo hay vida fuera de los bancos comerciales en el Techfin/Fintech o en la banca en la sombra; también lo hay en otro tipo de bancos más públicos.

Hay 5 comentarios

Estupendo artículo. Muchas gracias.

Muy interesante aunque demasiado resumido para un lego en banca. Como usuario, lo que puedo decir es que la imagen de los bancos es muy mala, al menos en España. No solo como consecuencia de la última crisis, sino por la práctica de infinitas corruptelas y abusos al consumidor a los que, al parecer, nadie sabe cómo poner coto (había y supongo que hay, un servicio de reclamaciones en el Banco de España, pero las entidades ignoraban a voluntad sus decisiones. ¿No podrían por ejemplo, ser de obligado cumplimiento?). Por otra parte venden muy caro su producto: cuando compré mi último coche (hace tres años), la financiera de la marca me ofreció un crédito mucho más barato que mi banco, con el que llevo siglos, soy solvente y nunca he generado problemas. Eso sí, por los depósitos ofrecen el 0% y amenazan con cobrar.

Así que no estoy tan seguro de que la banca no vaya a sufrir mucho como consecuencia de su fama y de la competencia.

Por cierto ¿podría recomendar alguna lectura introductoria a este mundo de la banca moderna y tradicional?

Gracias por la entrada.

Hola, buen resumen de la transformación en la que está el sector financiero, igual que el resto de la economía, sometido a las mismas fuerzas estructurales (disrupción tecnológica, cambios sociales y demográficos) y cíclicas (los efectos de la GFC)

El dinero de alta potencia se llama así por algo.

Los únicos que pueden crear dinero son los bancos, y no porque no puedan hacerlo otros, sino porque su dinero lo respaldan los Bancos Centrales. Mientras tengan ese respaldo, los bancos serán lo amos.

Parece que ya hemos olvidado que los que alimentaron la burbuja de la construcción en los EEUU fueron los bancos europeos, concretamente el Deutsche Bank. Son los bancos los únicos que pueden crear dinero y alimentar burbujas. Los demás bailan al son de la música que ellos tocan.

El dinero puede crearlo, y prestarlo, cualquiera que ofrezca suficiente confianza o suficiente prima de riesgo pero siempre en forma de deuda, y hay es donde esta el problema porque mas tarde o mas temprano sucederá que no podrá devolverlo.

La empresa Amazon tiene un valor de capitalización superior a los 1.000.000 millones de dolares ...(un poco inferior al PIB español)... ¿y al autor del articulo le parece escandaloso que haga prestamos por valor de 1.000 millones? ...(Eso es calderilla para Amazon).

Que nadie se preocupe que el "Santander" seguirá gozando de una excelente salud los próximos 2.000 años....(la Botín seguramente no tendrá tanta suerte. Aunque nunca se sabe, que la ciencia avanza un montón).

Estupendo artículo. Gracias. Desde que tengo uso de razón y hasta el 2008 me pregunté si alguien podría algún día poner coto a los poderosos bancos que ada vez tenían más poder y eran menos. Cómo cambia el mundo

Los comentarios están cerrados.