De Antonio Merino1, Rebeca Albacete2 y Jesús Rubio2

De Antonio Merino1, Rebeca Albacete2 y Jesús Rubio2

Durante 2018 e inicios del presente año, la economía de la Zona Euro ha venido perdiendo dinamismo. La desaceleración se ha achacado principalmente a la “guerra comercial” y ralentización del comercio mundial, como factores externos, y a las incertidumbres por el Brexit y las finanzas italianas, como factores internos. Sin embargo, no se ha prestado la suficiente atención al deterioro del sector industrial dentro del área euro, concretamente a la crisis que afronta el sector del automóvil europeo.

La industria automovilística es clave en la región, y aún más en países como Alemania, cuarto productor mundial de vehículos, y España, octavo en el ranking mundial y segundo en Europa por detrás de Alemania.

Un análisis detallado del impacto de la crisis del sector del automóvil sobre el PIB de la Zona Euro, de Alemania y de España muestra que la ralentización de la economía de la Zona Euro y de sus principales economías se explica en gran medida por la crisis de la industria del automóvil, que no parece que vaya a mejorar mucho en el corto plazo, porque la crisis deriva de cambios regulatorios europeos que suponen limitaciones de oferta y generación de incertidumbre sobre las decisiones, tanto de compra de los consumidores como de inversión.

Midiendo la contribución del sector del automóvil al crecimiento del PIB

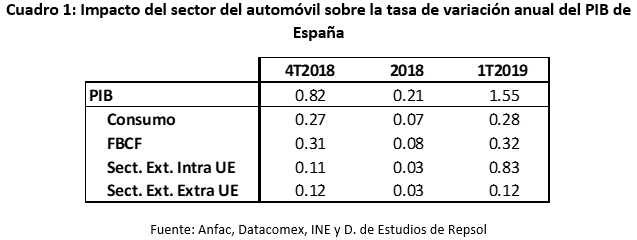

Si los indicadores relativos a las ventas de automóviles (tanto internas – matriculaciones -, como externas - exportaciones de vehículos-) hubieran continuado con la tendencia que venían mostrando en el primer semestre de 2018, el crecimiento anual del PIB de España en 2018 podría haber sido del 2,56% frente al 2,35% registrado. Así pues, la caída de ventas del sector del automóvil durante el último semestre de 2018 podría haber reducido en 0,21 pp el crecimiento del PIB del conjunto del año. Este impacto se derivaría de que hubiera sido mayor tanto la aportación del consumo privado, 0,07 p.p., como de la formación bruta de capital fijo, 0,08 p.p. y del saldo neto del sector exterior 0,06 p.p.

Para realizar estos cálculos se ha partido del peso en el PIB de la compra de automóviles, tanto por su participación en el consumo como en la inversión (vehículos comerciales e industriales) y en el sector exterior. A partir de estos pesos, se ha comparado la tendencia existente en el primer semestre de 2018 con los datos reales de los dos últimos trimestres del año y el primero de 2019.

En el caso de España, el impacto negativo de la crisis del sector del automóvil sobre el crecimiento del PIB en 2018 se concentró fundamentalmente en el último trimestre, de modo que el PIB interanual podía haber crecido 0,82 p.p. más (0,27 p.p. más derivado del consumo privado, 0.31 p.p. de la formación bruta de capital fijo, y del saldo neto del sector exterior 0,23 p.p.), situándose el crecimiento en el 2,95% en vez del 2,12% registrado.

Esta dinámica negativa de la industria automovilística ha continuado durante 2019, de modo que la caída de ventas del sector del automóvil durante el primer trimestre de 2019 redujo en 1,55 puntos porcentuales el crecimiento del PIB interanual en dicho período. Este impacto se derivaría de que hubiera sido mayor tanto la aportación del consumo privado, 0,28 p.p., como de la formación bruta de capital fijo, 0,32 p.p. y del saldo neto del sector exterior 0,95 p.p. (0,83 p.p. del saldo neto intra-UE y 0,12 pp. del extra-UE).

Resulta interesante realizar un análisis más pormenorizado del sector exterior de la industria del automóvil, diferenciando entre el comercio con el resto de países de la Unión Europea (intra-UE), ya que comparten la misma normativa con respecto al sector y es dónde se destina el 80% de las exportaciones españolas del sector; y el comercio con los países no pertenecientes a la UE (extra-UE). El mayor impacto del primer trimestre de 2019 sobre el comercio intra-UE en comparación con el comercio extra-UE, 0,83 p.p. vs 0,12 p.p., pone de manifiesto cómo la crisis del sector del automóvil se explica fundamentalmente por la situación en la Unión Europea, si bien dentro de esta el caso del Reino Unido se explica por razones distintas.

Por consiguiente, sin el impacto negativo derivado de la ralentización de la industria del automóvil, el PIB de España podría haber crecido un 2,9% anual en el último trimestre de 2018 y un 3,6% en el primer trimestre de 2019, en lugar del 2,1% registrado en ambos trimestres.

Estas cifras pueden parecer enormes y hay que matizar que se obtiene por la comparación con el “mantenimiento de la tendencia de ventas del primer trimestre”. Las cifras son inferiores al comparar la caída frente a un crecimiento nulo, pero siguen siendo impresionantes como se puede ver en el gráfico 1. Además habría que tener en cuenta los efectos indirectos que no son despreciables, ya que la industria auxiliar al sector del automóvil es muy importante.

El deterioro del sector del automóvil tiene un importante impacto sobre la economía del área euro, y sobre su principal economía. Realizando estos mismos cálculos para la economía alemana el crecimiento en 2018 podría haberse elevado hasta el 1,86%, frente al 1,45% registrado, es decir, la caída de ventas del sector del automóvil durante el último semestre del año redujo en 0,41 p.p. el PIB anual.

Las fuentes de la incertidumbre

Las razones de esta ralentización deben ser entendidas: a lo largo de 2018 se produjeron anuncios que adelantaban el fin del uso de combustibles fósiles, poniendo el foco en el reto que tiene por delante la industria para afrontar la transición energética; unido al anuncio de medidas desincentivadoras del uso del diésel, como cambios en la tributación y restricciones al tráfico en las grandes ciudades. A todo ello se unieron las amenazas arancelarias y las distorsiones existentes en el mercado por la nueva normativa a nivel europeo de medición de emisiones. Esto parece estar detrás de disrupciones en la producción y en fuertes caídas de ventas, inversión y exportaciones, fundamentalmente a partir de la segunda mitad del año.

El pasado 1 de septiembre de 2018 entró en vigor la nueva normativa a nivel europeo de medición de emisiones WLTP (Worldwide Harmonized Light Vehicles Test Procedure). Si bien esta nueva normativa causó desajustes en la producción de carácter transitorio, las incertidumbres surgidas en el sector son más profundas y permanentes. Esta nueva normativa se interpretó como solo una de las muchas que se esperan en los próximos años. Se trata, pues, de “incertidumbre regulatoria” a nivel europeo que se ha traducido en una menor demanda de los consumidores.

En consecuencia, estamos ante una tendencia que no parece transitoria sino que tiene visos de lastrar el crecimiento del PIB en España y en la zona euro durante los próximos años.

Autores invitados:

[1] Economista jefe y Director de la Dirección de Estudios de Repsol.

[2] Economistas Senior de la Dirección de Estudios de Repsol.

Hay 6 comentarios

Me extraña que nadie se de cuenta que, desde el inicio de la crisis, con un fuerte ajuste salarial de la clase media, la industria del automóvil en lugar de bajar precios que hubiera sido lo lógico, para vender, se sacó de la manga lo de la financiación a unos intereses brutales. La burbuja ya ha estallado, muchos se han endeudado para tener un coche nuevo y ahora tendremos problemas. El modelo de cliente-concesionarios-fabricante está agotado. A este sector ya le toca un cambio profundo.

Luis, soy de tu misma opion. Los fabricantes obligan a financiar el coche nuevo. Casi no dan opcion a la compra y pago al contado de los vehiculos para particulares.

En caunto al precio y a los intetereses, no estoy totalmente de acuerod. La financiacion es "relativamente barata" en caso de Leasing , Renting, etc. frente a a la compra financiada, pero te "obliga" a tener el seguro y el mantenimeinto con el vendedor y al cabo de un periodo X a comprar el nuevo modelo o a pagar la cuota final. El coche se convierte en un coste mensual permanente, a cambio de tener "siempre" coche nuevo.

A los que se han metido en ese ciruclo de gasto, les puede salir caro.

Por otro lado, los fabricantes, venden el coche a sus propias financieras (muchas tributan en terceros paises) y el cliente paga un producto financiero, no un coche. Lo que tiene sus ventajas e inconvenientes (para el cliente).

Por tanto desde el 2008 (incluso algo antes) se ha producido un cambio profundo, lo coches nunca dejan de ser porpiedad de los fabricantes, aunque sea el usuario el que los pague, sus derechos estan acotados por el contrato (renting, leasing..). Asi pues, nos hemos acercado a una situacion de car-pooling, en que muchos han "comprado" un coche pensando que eran los propietarios.

Se ha producido un cambio en los fabricantes y un cambio en las forma de venta/pago, falta el cambio de los compradores. Tal vez en breve la gente de deje de comprar coches para simplemente pagar por usarlos (carsharing)

Creo que en el artículo faltaría hablar del rol de las cadenas de valor en la industria automovilística y cómo la guerra comercial ha impactado en éstas alterando, en una segunda vuelta, las exportaciones brutas a las que se hace referencia en el artículo.

Buena parte de la incertidumbre de la guerra comercial, no es que esté afectando al desempeño de las exportaciones brutas en los últimos meses, sino que viene afectando desde hace el segundo trimestre de 2018, especialmente a países como Alemania.

Echo en falta en el artículo dos consideraciones. La primera es el análisis causa-efecto: un coche es un gasto importante que es lógico posponer en situaciones de mayor restricción.

La segunda es el origen de la incertidumbre regulatoria: algo mal hicieron los fabricantes para que la administración reaccionara así...

prueba

prueba2

Los comentarios están cerrados.