Por Esteban García-Miralles y Jonathan M. Leganza

El efecto de las pensiones públicas sobre las decisiones de ahorro de los hogares es una cuestión de clara relevancia para el diseño de los sistemas de seguridad social, que constituyen uno de los programas de gasto público más elevados de muchos gobiernos, incluido el de nuestro país (ver aquí).

Esta cuestión lleva interesando a los economistas desde hace décadas, pero darle respuesta no ha sido fácil. La primera dificultad radica en que el impacto de las pensiones públicas en el ahorro privado es teóricamente ambiguo. Así lo señaló Martin Feldstein (1974) en un trabajo seminal que apuntaba a que si bien un aumento en las pensiones públicas podría reducir el ahorro privado (efecto desplazamiento o crowd-out), también podría generar un adelanto en la edad de jubilación, lo cual podría inducir un aumento en el ahorro privado destinado a financiar el consumo durante un período de jubilación más prolongado. La segunda dificultad se debe a que responder de manera empírica a esta pregunta requiere disponer de unos datos excelentes (que incluyan renta, riqueza, y un tamaño muestral suficiente) y de una fuente de variación exógena de las pensiones públicas que permita estimar de manera convincente su efecto causal sobre los ahorros privados.

En un artículo recientemente aceptado en American Economic Journal: Economic Policy, arrojamos algo de luz sobre la compleja relación entre pensiones públicas y ahorros privados. Para ello, estudiamos una reforma que retrasó la edad de jubilación en Dinamarca, utilizando datos administrativos de renta y riqueza de toda la población, y una estrategia de Regresión en Discontinuidad (RD). Nuestros resultados muestran que, como resultado de la reforma, los individuos afectados retrasaron su edad de jubilación efectiva con la consiguiente reducción en la pensión pública total recibida a lo largo de su jubilación, e incrementaron sus ahorros privados totales. A lo largo del artículo exploramos estos resultados y sugerimos que son consistentes con un comportamiento inercial por el que los individuos mantienen sus hábitos de ahorro.

Cambios en la edad efectiva de jubilación

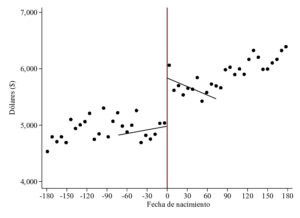

La reforma retrasó 6 meses las dos edades “críticas” de jubilación anticipada en Dinamarca, que pasaron de 60 a 60,5 y de 62 a 62,5. Estas dos edades son críticas porque aquellos con derecho a jubilarse anticipadamente tienen fuertes incentivos económicos a hacerlo exactamente cuando alcanzan estas edades. La reforma afectó a quienes nacieron el 1 de julio de 1954 o en las semanas posteriores, mientras que los nacidos tan solo unos días antes no se vieron afectados, por lo que constituyen un grupo de control o contrafactual muy convincente. El gráfico 1 muestra que la edad de jubilación efectiva de quienes se vieron afectados se desplazó, casi mecánicamente, 6 meses, en línea con los incentivos de la reforma.

Gráfico 1. Distribución de la edad efectiva de jubilación de individuos afectados por la reforma (rojo) y de individuos no afectados por la reforma (negro)

Como resultado de este retraso en la edad de jubilación efectiva, la pensión pública total recibida a lo largo de todo el período de jubilación es menor, dado que la prestación por jubilación no se vio modificada por la reforma, pero el período durante el que se recibe es menor. En sentido contrario, el retraso en la edad de jubilación da lugar a un incremento de los ingresos laborales de quienes alargan su vida laboral, siendo este incremento superior, en media, a la reducción experimentada en la pensión pública total. Esto significa que, como resultado de la reforma, la riqueza neta total de los individuos aumenta en media, si bien a costa de retrasar su jubilación.

Cambios en los ahorros privados

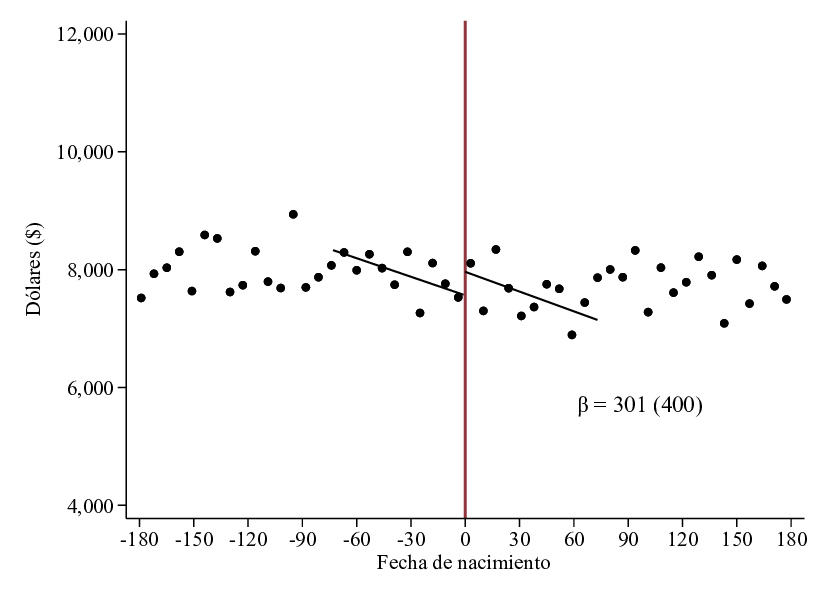

¿Cómo respondieron los ahorros privados de los individuos a lo largo del tiempo? En un primer momento, tras el anuncio de la reforma y hasta alcanzar la primera edad crítica (esto es, entre los 57 y los 59 años) los individuos podían anticipar los efectos de la reforma sobre su edad efectiva de jubilación y sobre sus ingresos y su pensión pública. Sin embargo, durante este período no observamos cambios significativos en sus ahorros privados. El gráfico 2 muestra los resultados de una Regresión en Discontinuidad en torno a la fecha de corte (cutoff) del 1 de Julio de 1954, para el conjunto de los ahorros privados entre las edades 57 y 59.

Gráfico 2. No se observan cambios significativos en los ahorros privados totales durante el período de anticipación (entre los 57 y los 59 años).

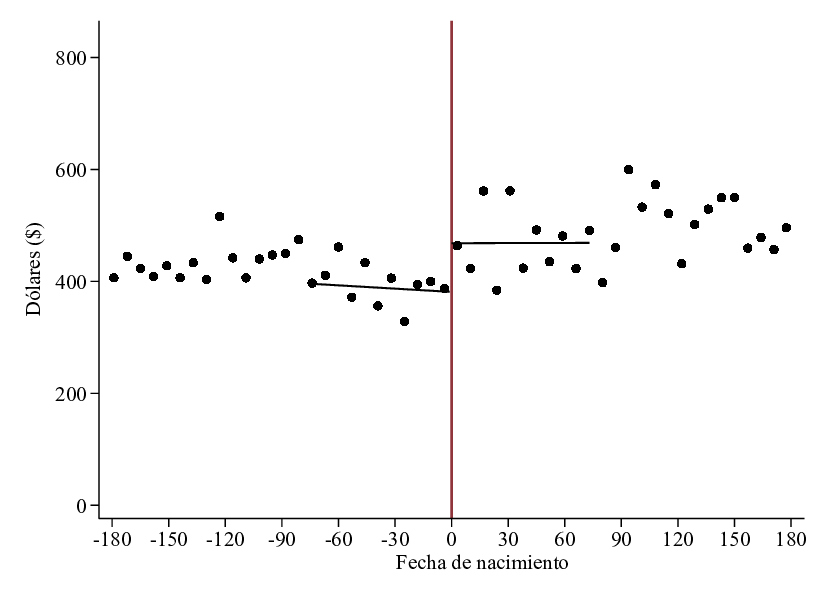

Sin embargo, al alcanzar las edades críticas en las cuales los individuos afectados por la reforma retrasan su jubilación efectiva (los 60 y los 62 años), observamos claros incrementos en los ahorros privados de los individuos afectados por la reforma. Además, observamos que estos incrementos se concentran en planes de ahorro privados destinados a la jubilación: tanto planes de empresa como personales. Los gráficos 3a y 3b muestran, respectivamente, los resultados para el caso de los 60 años. Por el contrario, no encontramos efectos significativos en otros tipos de ahorro, como cuentas bancarias, activos de inversión, o propiedades físicas, ni en el resto de años considerados (al cumplir los 61, 63 o 64 años). En conjunto, en el período de análisis completo, comprendido entre los 57 y 64 años, estimamos un incremento de los ahorros privados totales de más de 5.000 dólares, un 9% respecto a la media del período.

Gráfico 3. Durante la edad crítica de 60 años, se observan incrementos en los ahorros privados en planes de pensiones de empresa y personales.

(a) Planes de ahorro de empresa (b) Planes de ahorro personales

Teoría y mecanismos

¿Cabía esperar estos resultados? Hemos dicho que los efectos teóricos de las pensiones públicas en el ahorro privado son ambiguos. Sin embargo, dado el diseño de esta reforma y su efecto casi mecánico sobre la oferta laboral, podemos utilizar un modelo de ciclo vital para obtener predicciones teóricas sobre qué cabría esperar que ocurriese con los ahorros privados. El modelo, que detallamos en nuestro artículo, arroja dos predicciones principales. Primero, durante el período de anticipación (edades 57 a 59) los individuos deberían des-ahorrar (aumentar su consumo) dado que ganan lo mismo, pero saben que son más ricos debido a que trabajarán hasta más tarde acumulando más renta del trabajo, a pesar de que su pensión pública total es ahora menor. Segundo, durante las edades críticas en las que los individuos afectados por la reforma alargan su vida laboral (60 y 62) estos deberían incrementar su ahorro, dado que parte de ese incremento en sus ingresos se debería destinar a financiar un mayor nivel de consumo a lo largo de su vida (consumption smoothing). Nuestros resultados no apoyan la primera predicción, aunque sí coincidirían con la segunda. ¿Por qué?

En el artículo exploramos los mecanismos que pueden explicar este comportamiento y encontramos que la inercia (la continuación de comportamientos anteriores) puede explicar los resultados que obtenemos. Los individuos que retrasan su edad de jubilación siguen ahorrando de la misma manera en que lo venían haciendo, por lo que no encontramos respuestas en el período de anticipación, pero sí las encontramos durante los años críticos en los que los individuos extienden su vida laboral, concentrándose principalmente en productos de ahorro asociados al empleo. Como resultado, los individuos terminan su vida laboral con un mayor ahorro acumulado para un período de jubilación más corto. Esto mejora su situación financiera, si bien a costa de haber reducido su tiempo de disfrute de la jubilación.

Conclusiones

Nuestros resultados enfatizan que para estudiar la relación entre pensiones públicas y ahorro privado es importante analizar conjuntamente la respuesta laboral y del ahorro. Asimismo, mostramos que comportamientos de tipo inercial pueden ser fundamentales para explicar el comportamiento de los individuos en este contexto. Además, observamos que los planes de ahorro sistemático, como los planes de empresa, pueden tener un importante papel mediador entre las políticas públicas y los efectos que producen. Esperemos que en un futuro se analicen más reformas, en más países, y con características diversas, que nos ayuden a diseñar mejores políticas públicas.