Antes de contestar a la pregunta, permitidme incluir algunos preliminares que ayudan a fijar la cuestión. Entre julio de 2022 y hoy, el Banco Central Europeo ha subido sus tipos de interés oficiales desde el 0 por ciento hasta el 4.5 por ciento como medida para combatir la inflación que la zona euro sufría desde finales de 2021. ¿Hacía falta subirlos más? ¿Ha sido una subida excesiva? ¿Ha sido demasiado rápida?

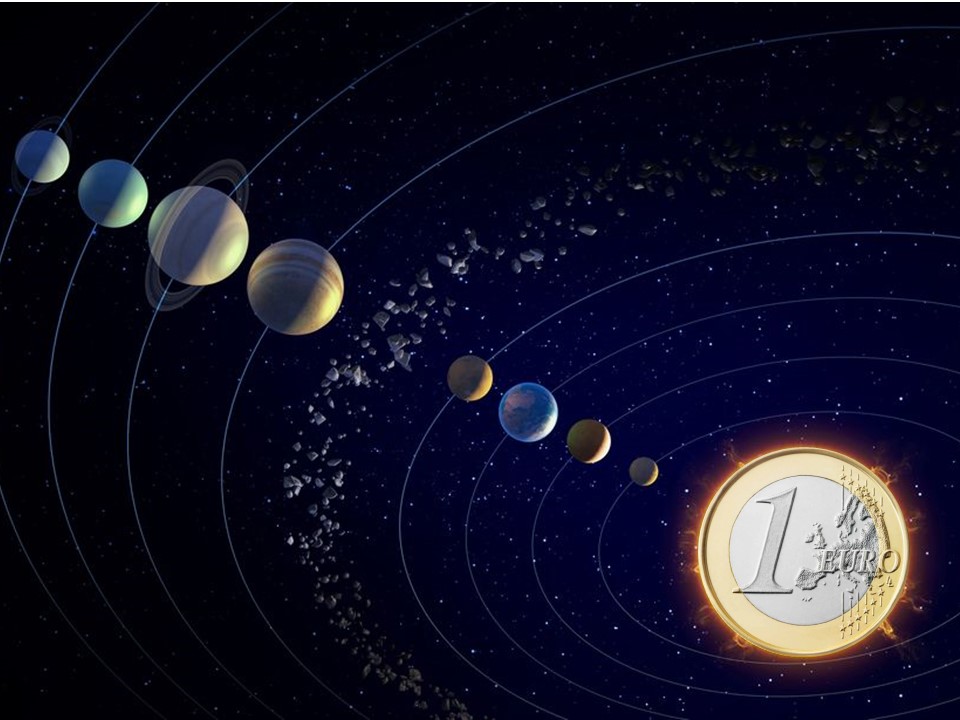

Muchos de estos bancos centrales, incluido el Banco Central Europeo, han comenzado proyectos para introducir monedas digitales de forma que vayan sustituyendo paulatinamente al efectivo. Para muchos analistas la introducción de una moneda digital puede afectar negativamente a la estabilidad financiera aumentando el riesgo de pánicos bancarios especialmente en periodos de crisis. Al mismo tiempo, también se argumenta que una moneda digital puede favorecer la inclusión financiera. ¿Cuáles son las bondades y problemas que puede generar una moneda digital? ¿Qué diseño han de tener para explotar sus bondades y minimizar sus problemas?

Tras años de una expansión cuantitativa sin precedentes, los bancos centrales de los países que sufrieron la crisis financiera de 2007-2009 están ahora buscando la forma de revertir esta situación y volver a los tamaños de balances que tenían antes de la crisis. ¿Qué efectos tiene para el sistema financiero y monetario un banco central sobredimensionado? ¿Cuál es la mejor estrategia de salida de esa expansión cuantitativa?

Como respuesta a esa crisis financiera de 2007-2009, el Comité de Supervisión Bancaria de Basilea del Banco de Pagos Internacionales propuso a finales de 2010 un conjunto de cambios en la regulación que han de cumplir los bancos de manera que tengamos un sector bancario más resistente. ¿Qué efectos tienen esta regulación sobre el crédito y la probabilidad de que se genere otra crisis? ¿Hay alguna relación entre los riesgos de liquidez y solvencia a que se enfrentan los bancos y que esa regulación quiere minimizar? ¿Cómo se han de diseñar las pruebas de esfuerzo que han de pasar los bancos para garantizar que no tendrán problemas en el futuro?

¿Qué tienen en común todas estas preguntas?

Para dar respuesta a estas y muchas otras preguntas, es necesario contar con un marco analítico que nos permita entender el proceso de intermediación bancaria, esto es, cómo los bancos intermedian entre los agentes que proveen fondos y los agentes que piden prestado, cómo esos bancos asumen riesgos cuando gestionan su modelo de negocio y cómo la política monetaria y la regulación afectan a todo este proceso.

La descripción más frecuente que podemos encontrar del proceso de intermediación bancaria sería la siguiente. Para poder prestar, los bancos necesitan primero captar depósitos. Esto es, la única forma que tiene un banco para dar un préstamo es convencer a un ahorrador que deposite esos fondos primero. Dicho de otra forma, según esta narrativa, la causalidad en el proceso de generación de crédito por parte de las instituciones depositarias va desde los depósitos a los préstamos. A este proceso se le suele añadir una capa más por la que es la base monetaria la que causa a los depósitos. Cuando hacemos un depósito, depositamos efectivo, o base monetaria en general, producido por el banco central. Sin ese dinero primigenio no se puede comenzar el proceso de intermediación. Por lo tanto, juntando estas dos ideas, la causalidad iría desde la base monetaria a los depósitos y de los depósitos a los préstamos.

La descripción del párrafo anterior es lo que en Economía denominamos el multiplicador monetario del proceso de intermediación. Como he mencionado, ésta es la descripción más frecuente porque impregna nuestra comprensión del negocio bancario tanto en conversaciones informales de no economistas, como en las noticias de los medios de comunicación que consumimos. También impregna espacios de la teoría económica y se usa, en una versión u otra, en los modelos especializados de banca o se incorpora en los modelos macroeconómicos que incluyen un sector bancario. De esta manera, forma parte de la ortodoxia en Economía y así aparece a menudo en los libros de texto y en los cursos que enseñamos a nuestros estudiantes de grado y posgrado.

Esta descripción del proceso de intermediación bancaria no coincide con lo que, en realidad, hacen los bancos. De hecho, la causalidad va exactamente en la dirección opuesta. Para explicar esta causalidad permitidme poner un ejemplo. En 2021, pedí una hipoteca a un banco. Ese banco evaluó que yo era una oportunidad interesante de negocio y decidió concederme la hipoteca. En el momento de otorgarme la hipoteca, no buscó en su balance por si tenía depósitos no prestados, o intentó captar nuevos fondos para dármelos a mí. Lo que hizo fue anotar ese préstamo en el activo de su balance contra otro asiento en su pasivo correspondiente a los depósitos que creó. Así, de la nada. Inicialmente, y por un período muy corto de tiempo, esos dos asientos estuvieron a mi nombre en el banco. Sin embargo, yo no pedí la hipoteca para mantener esa liquidez en el banco sino para pagar una vivienda que costaba una cantidad de dinero que, antes del préstamo, yo no tenía. En el momento de la firma ante notario, esos fondos se transfirieron a la cuenta del vendedor y yo me fui con el título de propiedad de la vivienda y la hipoteca bajo el brazo. El vendedor se fue sin una casa, pero con una cantidad mayor de depósitos en su cuenta.

La historia de este ejemplo no acaba aquí. Como suele pasar en este tipo de intercambios, la cuenta del vendedor a la que se había de transferir los depósitos como pago de la compra estaba en otro banco. Por lo tanto, mi orden de pago supuso que los depósitos que mi banco había creado al darme el préstamo se debían transferir a otra entidad. Para que la entidad destinataria aceptase ese nuevo pasivo, mi banco tuvo que movilizar un activo que la otra institución depositaria estuviera dispuesta a aceptar como pago. Ese activo líquido son las reservas, esto es, los fondos que los bancos tienen depositados en el banco central y que, junto al efectivo, forman la base monetaria. El sector bancario obtiene estas reservas a partir de préstamos que concede el banco central y cuyo interés constituye el tipo de interés oficial de la autoridad monetaria. De esta forma, si aislamos solo esa operación, al decidir darme el préstamo, mi banco anota primero el montante del mismo en su activo y los depósitos que crea en su pasivo. Seguidamente anota en su activo las reservas que necesita para hacer el pago cuando se formalice la compra del inmueble y en su pasivo el préstamo del banco central. Por último, las reservas y los depósitos se transfieren al banco del vendedor y mi banco se queda con el préstamo que me ha concedido en su activo y el préstamo del banco central en su pasivo.

Por cierto, las reservas que concede el banco central mediante un préstamo a los bancos comerciales salen del mismo sitio que los depósitos que crean los bancos comerciales mediante préstamos a sus clientes, de la nada. Ésta es la esencia del dinero fiduciario. Las bondades o maldades de este sistema no es el objeto de esta entrada, sólo pretendo describirlo.

Este ejemplo nos muestra varias ideas. En primer lugar, nos muestra la prerrogativa que tienen las instituciones depositarias respecto a otras empresas. Estas instituciones depositarias pueden crear su pasivo, en forma de depósitos, de la nada. Y esos depósitos se crean, principalmente, a través de la provisión de crédito. Según Thakor y Yu (2023), aproximadamente el 92 por ciento de los depósitos existentes surgen de los préstamos que conceden los bancos.

En segundo lugar, al conceder un crédito, los bancos comerciales se enfrentan a dos riesgos fundamentales. Por un lado, el banco se enfrenta a la posibilidad que el cliente no devuelva el préstamo, lo que tiene implicaciones sobre la solvencia de la entidad financiera. Para minimizar este riesgo, los bancos han de mantener capital, un tipo de pasivo que es costoso de obtener. Por otro lado, el banco ha de valorar que el hecho de dar un préstamo crea un pasivo, los depósitos, susceptible que cambie de manos cuando se hace el pago por el cual se ha pedido el préstamo. Este riesgo de pago, o de liquidez, obliga al banco a mantener activos líquidos, reservas. Estos activos líquidos tienen un coste porque se han de obtener mediante un préstamo del banco central.

En tercer lugar, este ejemplo nos muestra que la demanda de base monetaria viene al final, una vez que esos depósitos se han creado. En un sistema donde el banco central tiene objetivos sobre los tipos de interés de mercado, ese banco central proporcionará tantas reservas como el mercado demande, al tipo de interés oficial, que se ha de ajustar para mantener ese objetivo de tipos de interés de mercado. En palabras de Alan Holmes, vicepresidente de la Reserva Federal de Nueva York, “en el mundo real, los bancos proporcionan crédito, creando depósitos en el proceso, y buscan reservas después” (Alan Holmes (1969), p. 73). De esta forma, de acuerdo con este ejemplo, la causalidad va exactamente al revés que la descripción del modelo tradicional de intermediación. Primero aparece el préstamo, luego los depósitos y luego la demanda de base monetaria.

Entonces, ¿los bancos no necesitan mis depósitos para prestar?

Que sea el crédito el que crea los depósitos, no significa que los bancos no necesiten depósitos cuando prestan. Dar un préstamo implica la creación de un activo con un vencimiento a medio o largo plazo. También implica la necesidad de mantener el correspondiente pasivo que financie esas posiciones de activo hasta su vencimiento o hasta que se venda ese activo en el mercado. Entre todos los tipos de pasivos que los bancos pueden tener, los depósitos son, en general, unos pasivos deseados al ser baratos y normalmente estables. Es en este sentido, los bancos necesitan depósitos una vez que han prestado igual que necesitan otro tipo de pasivos como la deuda o los préstamos de otras entidades financieras. Pero no necesariamente los necesitan para comenzar el proceso de prestar. De hecho, como se ha descrito arriba, tienen la prerrogativa de poder crear esos depósitos de la nada.

Esa capacidad de crear su propio pasivo podría inducir a pensar que los bancos pueden expandir su balance ad infinitum dado que el coste de añadir estos asientos en el balance es básicamente cero y dado que la remuneración del activo es, en general, mayor que el coste del pasivo. Se podrían generar, de esta forma, beneficios ilimitados. Sin embargo, la regulación bancaria, la existencia de proyectos rentables a financiar, junto a los riesgos de solvencia y liquidez, riesgos que aumentan con el tamaño del balance como se ha mencionado arriba, ponen límites efectivos a esa expansión del balance (esto da para otra entrada en este blog). Esto implica que los límites a la expansión del balance de un banco, o del sistema bancario en su conjunto, no son los recursos ya existentes en la economía en forma de nuevo ahorro. Estos límites, por el contrario, son endógenos y dependen de los costes y de los riesgos percibidos por las instituciones depositarias.

En toda esta discusión metodológica es sorprendente que no haya, o, al menos, no tengo constancia de que haya, ninguna evidencia empírica directa que apoye la visión tradicional de la banca, es decir, que las reservas causan a los depósitos y los depósitos a los préstamos. En cambio, existe numerosa evidencia en favor de la creación endógena de depósitos. Comienza con la descripción que banqueros centrales (además de la de Alan Holmes, mencionada arriba, se pueden encontrar aquí, aquí o aquí, entre muchas otras) o que agentes del sistema financiero (aquí) hacen del proceso de intermediación bancaria. También se encuentra en la descripción de la contabilidad que llevan los bancos cuando proporcionan crédito (aquí); en la causalidad entre préstamos y depósitos o entre depósitos y base monetaria (aquí); en qué parte de los depósitos se originan a partir de base monetaria (mencionada anteriormente aquí); o en la respuesta del préstamo bancario a perturbaciones y su impacto sobre la economía (aquí). A pesar de toda esta evidencia la profesión en su conjunto sigue usando la versión tradicional de la intermediación bancaria.

La descripción que incluyo aquí por la que los depósitos son una consecuencia de la provisión de crédito en una economía, aplica a las instituciones depositarias, lo que en la zona euro se denominan las instituciones financieras monetarias o IFM. No aplicaría a otro tipo de instituciones como los fondos de pensiones, los brokers o la banca de inversión, por señalar unos cuantos, las llamadas instituciones financieras no monetarias o IFNM. Estas instituciones funcionarían mediante el modelo tradicional por el que necesitan captar fondos para poder hacer inversiones. Sin embargo, la liquidez que gestionan en sus relaciones con el sector no financiero de la economía es la producida endógenamente por las IFM. Así, cuando hablamos de la relación entre los sectores financiero, entendido globalmente como IFM e IFNM, y no financiero, esa es la liquidez última que se estaría analizando, la creada por las IFM.

Toda esta discusión sobre qué modelo usar para analizar las interacciones entre el sector financiero y el real no tendría importancia si, independientemente del modelo que usemos, obtuviésemos las mismas conclusiones sobre los fenómenos que queremos estudiar. Sin embargo, desde mi punto de vista, cambiar el paradigma sobre el funcionamiento de los bancos tiene implicaciones muy fundamentales sobre el estudio de los diferentes fenómenos monetarios y crediticios. Uno de ellos es el ciclo vital de un depósito. Como he descrito arriba, básicamente la totalidad de depósitos que usamos se crean a partir de la provisión de crédito. Estos depósitos, a nivel agregado, no se extinguen cuando un depositante decide comprar un bien o servicio o adquirir un activo como un bono o la acción de una empresa. En estos ejemplos, la compra de bienes, servicios o activos implica la transferencia de esos depósitos a otro agente sin que cambie la cantidad de depósitos agregados de la economía. Por el contrario, a nivel agregado, los depósitos sólo desaparecen cuando (1) los prestatarios los usan para devolver sus préstamos, (2) cuando se intercambian por un activo de una IFM, bien sea efectivo o un título de deuda, o (3) cuando se intercambian por un pasivo de una IFM, ya sea deuda o acciones emitidas por ese banco. Construir teorías sobre el mecanismo de transmisión de la política monetaria basadas en descripciones sobre cómo se crean y destruyen los depósitos diferentes a este ciclo vital, puede generar conclusiones erróneas sobre ese mecanismo de transmisión.

Un ejemplo ilustrativo de como las dos teorías pueden diferir lo encontramos en la explicación de la formación de burbujas de activos. Para que se forme una burbuja, esa burbuja se tiene que financiar. Según la teoría tradicional, la única forma de financiar una burbuja es que la economía genere el ahorro suficiente para que quienes quieran comprar esos activos a precios cada vez mayores tengan recursos para hacerlo o que alguien pueda pedirlos prestado para adquirir esos activos. Dado que el ahorro se mueve muy lentamente, es difícil para estos modelos explicar la rapidez y magnitud del cambio de precios que observamos en una burbuja de activos. Con la teoría que describo aquí, es relativamente sencillo, una vez que la creación de depósitos aparece en ese mismo proceso de provisión de crédito y no está ligada a la acumulación previa de ahorro desde el punto de vista de la contabilidad nacional. Además de la generación de burbujas, este argumento también aplicaría a las preguntas del comienzo de esta entrada y a muchas otras, es decir, a los efectos de las regulaciones de liquidez y de capital, al diseño de las pruebas de esfuerzo que han de pasar los bancos, al impacto de los esquemas de colateral de los bancos centrales, a los efectos de la expansión cuantitativa de los bancos centrales y su reversión, o a las conexiones entre los riesgos de liquidez y solvencia. En todos estos ejemplos y, posiblemente en otros, aplicar la ortodoxia en banca puede potencialmente producir conclusiones erróneas.

Volviendo a la pregunta del título de esta entrada, los bancos no necesitan depósitos para proveer de crédito. De hecho, los depósitos se crean en el momento que los bancos prestan al sector no financiero. Al mismo tiempo, lo que sí necesitan los bancos son fondos del mercado que les permitan financiar el mantenimiento de sus activos, incluidos los préstamos. Pero, en este sentido, los depósitos son, con todas sus peculiaridades, otra categoría de pasivo con la que financiar el activo. El objetivo de esta entrada es plantear la importancia de entender la contribución de estas dos dimensiones si queremos explicar las dinámicas de los balances bancarios y su conexión con la financiación del sector real de la economía. Sin una teoría que incluya y separe esas dos dimensiones, es probable que nuestros modelos no proporcionen respuestas totalmente adecuadas a muchos de los fenómenos monetarios y financieros que observamos.

* Agradezco los comentarios de Luis Puch a una versión anterior de este artículo.

Hay 17 comentarios

El crédito de los bancos comerciales sí depende de los depósitos, aunque no en el muy corto plazo. Dado que el financiamiento del banco central a los bancos generalmente no es sino de corto plazo y en ocasiones se limita a casos de emergencia, este no es una fuente de financiamiento apropiada para fondear préstamos. Los depósitos pueden complementarse con bonos u otras obligaciones que los bancos comerciales emitan, aunque hay una preferencia de los bancos por financiarse con depósitos en lugar de bonos ya que los depósitos suelen ser más estables, mientras que el mercado de bonos puede perder liquidez (como en 2008-10). Una manera de confirmar esta afirmación es analizando la evolución a través del tiempo de la razón promedio de préstamos a depósitos para los diferentes sistemas bancarios en su conjunto, la cual generalmente oscila alrededor de 1 (el promedio en 2022 para los mayores bancos de la zona del euro, como puede verse en la liga inferior). Puede haber bancos e inclusive sistemas bancarios completos (como China o Vietnam) que tengan razones mayores a 1, pero ellos son la excepción y no la regla.

https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/european-banks-loan-to-deposit-ratios-held-steady-ahead-of-credit-suisse-demise-75049143

Muchas gracias Rodrigo por tu acertado comentario. Como señalo en la entrada, los bancos han de mantener una combinación de pasivos (depósitos, bonos, préstamos de otras entidades,...) para financiar su activo mientras mantengan ese activo en su balance. La idea de la entrada es separar esta función de financiación en el tiempo de la necesidad de tener esos depósitos previamente para poder conceder un préstamo. Lo que planteamos muchos economistas es que los bancos crean esos depósitos cuando prestan; con muchas restricciones, es verdad, pero la cantidad existente de depósitos no es una de ellas, necesariamente. En mi opinión, esta distinción es importante ya que, mientras que la función de financiar se refiere a la gestión del pasivo dado el tamaño del balance del banco, la creación de préstamos y depósitos se refiere a la expansión de ese balance. Es en este sentido que creo es interesante hacer esta distinción que en la literatura, pienso yo, está mezclada.

Gracias por tu respuesta, Hugo. Creo que la manera de explicar el papel de los depósitos en el otorgamiento del crédito bancario es importante, pero también puede prestarse a interpretaciones erróneas. Cualquier buen banquero o su gestor de riesgos tiene muy presente cuál es su razón límite de crédito a depósitos. En el extremo, la interpretación moderna ha llevado a algunos a afirmar que no hay relación entre ambos, sin matizar que sólo en el corto plazo y bajo ciertas condiciones es que no hay una relación positiva y estrecha. He aquí un ejemplo de David Graeber, un no economista que, sin embargo, fue un científico social muy influyente:

"There are plenty of magic money trees in Britain, as there are in any developed economy. They are called “banks.” Since modern money is simply credit, banks can and do create money literally out of nothing, simply by making loans. (...) In 2014 a German economist

named Richard Werner did exactly that, and discovered that, in fact, loan officers do not check their existing funds, reserves, or anything else. They simply create money out of thin air, or, as he preferred to put it, “fairy dust.” (...)"

Si bien tu artículo deja claro que hay límites a la creación de depósitos para financiar el otorgamiento de crédito por parte de los bancos, hay que reconocer la posibilidad de que haya interpretaciones erróneas, como la de Graeber y otros.

https://davidgraeber.org/wp-content/uploads/2019-Against-economics.pdf

Estoy completamente de acuerdo contigo, Rodrigo. Muchas gracias por tus aclaraciones y las dos citas que has aportado.

Muchas gracias Hugo, por enseñarnos tanto.

A ver si lo entiendo. Los bancos son capaces de crear dinero (voy a llamarle liquidez) a partir de los préstamos. Esto lo entiendo y creo que es lo que en mis clases de doctorado llamo "inside money". Entiendo que en mundo bancario sofisticado de asientos contables la "capacidad" de crear dinero (liquidez) es mucho mayor que en el mundo donde se necesita tener billetes físicos. Entiendo que esa capacidad la limitamos para no tener inestabilidad financiera haciendo que los bancos dejen una parte de su activo (reservas) a buen recaudo en el Banco Central que, además, decide la remuneración de esas reservas. Los tipos de las facilidades permanentes que fija el Banco Central (el BCE, vaya) hace que mantener esas reservas sea más o menos costoso prestar.

Entiendo que estás queriendo decir que actualmente nuestras teorías tradicionales monetarias hay que repasarlas en el sentido de que el control que tienen los Bancos Centrales sobre la liquidez del sistema es muy indirecto, ¿es así?

Gracias de nuevo,

Antonia

Hola Antonia,

Muchas gracias por tu constructivo comentario. Si, el dinero que crean los bancos es lo que los académicos llamamos "inside money" mientras que el que crea el banco central, la base monetaria, es lo que llamamos "outside money". La descripción en la creación de "inside money" y, por consiguiente, su relación con el "outside money" es lo que creo que debemos revisar en nuestras teorías tradicionales monetarias.

Nuestros sistemas monetarios están montados sobre la base que son los bancos comerciales los que proveen la liquidez al sistema creando "inside money" y los bancos centrales los que gestionan este proceso de forma indirecta mediante la regulación y la política monetaria. La idea es que la creación y distribución de la liquidez por parte de los bancos es muy ágil ya que producen esa liquidez exactamente en el lugar donde se demanda para financiar actividad económica. Y lo hacen porque son los agentes los que piden préstamos para financiar esa actividad. Sin embargo, este modelo de negocio bancario produce dos riesgos. Por un lado, ¿es esa actividad que se financia productiva? Es decir, ¿generará los ingresos futuros necesarios para poder devolver el préstamo que generó esos medios de pago? Este riesgo puede generar el impago del préstamo y la insolvencia del banco. Para prevenir este riesgo los bancos mantienen capital. El segundo riesgo tiene que ver con el hecho que esa actividad de préstamo produce, precisamente, un medio de pago. Como tal medio de pago, es susceptible de cambiar de manos y, por consiguiente, de banco. Para prevenir este riesgo, los bancos han de mantener activos líquidos para poder llevar a cabo ese pago. Uno de estos activos son las reservas. Mediante la regulación y la política monetaria (tipos de interés oficiales y provisión de reservas) los bancos centrales afectan a los costes y la capacidad de asumir estos dos riesgos de este modelo de negocio y pueden controlar, indirectamente como bien dices, la liquidez que crea el sistema y los riesgos que asumen los bancos cuando distribuyen esa liquidez.

La pregunta sobre si los bancos necesitan tus depósitos para prestar es un tema intrigante

Muchísimas gracias por el artículo. Es un tema muy interesante y explicado de forma entendible para los no expertos.

Intuyo que está relacionado con esta noticia:

https://cincodias.elpais.com/companias/2024-02-02/la-gran-banca-espanola-gano-mas-que-nunca-en-2023-supero-los-26000-millones-de-beneficios-un-26-mas.html

Hola Buenaventura,

Si, está relacionado en cuanto que los beneficios de la banca es consecuencia del modelo de negocio que tiene. En mi opinión, cómo la banca conduce su negocio es susceptible de ser criticado por muchas razones basadas en su poder de mercado, uso privilegiado de la información, abuso de clientes más vulnerables, connivencia con el poder político, entre muchas otras. Pero para entender el impacto de estos comportamientos sobre el bienestar de una sociedad, es necesario entender realmente en qué se basa su negocio. Esta descripción es lo que quería aportar en el post.

Hola Hugo:

Estoy completamente de acuerdo en que “es necesario contar con un marco analítico que permita entender el proceso de intermediación bancaria”, pero me temo que plantear el problema en términos de qué fue primero si el huevo (los depósitos) o la gallina (el crédito) no nos ayuda a avanzar. Como alguien formado en la tradición de los modelos de equilibrio general, creo que habría que pensar en economías con agentes con capacidad de financiación, que invierten su riqueza en distintos activos (incluidos los depósitos bancarios, que además prestan servicios de liquidez), y agentes necesidad de financiación, que satisfacen por medio de distintos instrumentos (incluido el crédito bancario). El equilibrio del modelo determinaría tanto las cantidades como los precios (tipos de interés) de los distintos instrumentos. En el caso de los bancos, sería importante incorporar mecanismos de ajuste como las compras o ventas de activos (incluidas las reservas bancarias) y el endeudamiento en el mercado interbancario o en la facilidad de crédito del banco central.

Un abrazo,

Rafa

Hola Rafa,

Muchas gracias por tu comentario. Estoy de acuerdo con la idea de la necesidad de modelizar las dinámicas del balance de los bancos incluyendo varios tipos de activos y de pasivos en un contexto de equilibrio general. En el post sólo me centro en los depósitos y los préstamos para resaltar que en la realidad son los préstamos los que crean los depósitos y no al revés. Si nuestros modelos han de reflejar ese hecho, dependerá de la pregunta que hagamos. Sin embargo, entiendo que hay muchas preguntas para las que esta cuestión es relevante. No por un tema de qué fue primero el huevo o la gallina sino porque, precisamente, las dinámicas del balance de los bancos, las relaciones entre distintos elementos del balance o la capacidad de asumir riesgos, entre otras cuestiones, pueden ser muy diferente bajo un enfoque o bajo el otro.

Un abrazo,

hugoo

Hola de nuevo:

Yo quiero preguntar a los expertos sobre esta circularidad entre depósitos/préstamos. A mi entender, el mecanismo del que habla Hugo es importante para la transmisión de shocks reales (que vengan de la actividad económica) y los propios del sistema financiero: Por ejemplo, cualquier innovación financiera que facilite el acceso al crédito (¿reducción de garantías reales?) se transmite por el canal descrito en este post. ¿Es así?

Hola Antonia,

Como yo lo veo, este mecanismo debería funcionar en general. En particular, como apuntas, cuando aparecen oportunidades de préstamo asociadas a perturbaciones reales o cuando la innovación financiera abarata los costes de la intermediación o mejora la gestión de riesgos. En ambos casos, los bancos pueden expandir el préstamo, si, entre otras cosas, anticipan que podrán financiarse en el futuro a costes razonables, sin necesidad que haya ahorro previo para otorgar esos préstamos. Creo que esto es importante porque la dinámica del ahorro agregado (definido por la contabilidad nacional) es mucho más lenta que la dinámica del crédito. Un ejemplo es la burbuja inmobiliaria de comienzos del siglo XXI. Una lectura de este episodio es que la aplicación de la titulización (o securitización) al mercado hipotecario (algo que ya se hacía desde los años 80 pero que se intensificó a partir de finales de los 90) abarató la concesión de hipotecas por dos motivos: (1) se podían sacar del balance y (2) parecía que se gestionaba mejor el riesgo. Esta situación, junto con un coste de financiación muy bajo fruto de la política monetaria laxa y percepciones bajas de riesgo fruto de la Gran Moderación, propició la expansión del mercado hipotecario y la subida descontrolada del precio de los activos inmobiliarios. Esta expansión del crédito no necesitó de la acumulación de ahorro (interno o externo) previo para generarlo. Aunque parte del ahorro existente se canalizara al sector inmobiliario y la compra de casas, una parte importante de la expansión crediticia fue creada por los bancos de forma autónoma produciendo sus propios depósitos.

Saludos,

hugo

Gracias Hugo:

Es justo lo que pensaba y me parece muy interesante el apunte sobre la frecuencia a la que se mueve el ahorro y la frecuencia a la que se mueve el crédito. Voy a pensar sobre ello.

Antonia

Una pregunta práctica, si quisiéremos modelizar los depósitos totales para hacer forecasting un buen modelo sería incluir como meter variable explicativa los préstamos (y casi nada más) ¿no?.

Muchas gracias

Una pregunta práctica, si quisiéremos modelizar los depósitos totales para hacer forecasting un buen modelo sería incluir como variable explicativa los préstamos (y casi nada más) ¿no?.

Muchas gracias

Gracias Pilar por aportar tu pregunta. Aunque el cambio en los préstamos podrían contribuir a la predicción de los depósitos, la relación es un poco más complicada, como han apuntado Rafael Repullo y Rodrigo García, ya que los bancos gestionan tanto su pasivo como su activo y esta relación varía en el tiempo a medida que los bancos van sustituyendo fuentes de financiación.

Los comentarios están cerrados.