Por Isaac Baley (UPF, CREI, BSE, CEPR)

Algunas empresas generan millones de euros en ventas y dominan los mercados en los que operan. Otras empresas sólo generan una parte muy pequeña de las ventas en comparación a sus competidores. Más allá de las ventas, existen amplias diferencias entre empresas, incluso cuando se usa una definición restrictiva de la industria a la que pertenecen, como son el número de empleados, los años en operación, la productividad, los niveles de inversión, los activos financieros, la estructura de clientes y proveedores, el tipo de financiación, las tasas de innovación, las expectativas de futuro, entre otras. Estas diferencias tienden a ser persistentes y, además, existen correlaciones significativas entre las distintas dimensiones, lo que sugiere la existencia de mecanismos económicos subyacentes que generan y mantienen la heterogeneidad que observamos.

A pesar de estas diferencias evidentes a nivel micro, hasta hace un par de décadas, el estudio de la macroeconomía ignoraba las diferencias entre empresas, asumiendo que una empresa representativa era la responsable de toda la producción de bienes y servicios (empresa que, a su vez, aún hace más décadas en el pasado, tan sólo interactuaba con una familia representativa). ¿Cuáles son los límites al paradigma de la empresa representativa para entender los fenómenos macroeconómicos? ¿Es importante la heterogeneidad entre empresas? ¿Y de dónde surgen las diferencias?

Para responder estas preguntas, resulta imprescindible (1) identificar las dimensiones de heterogeneidad más relevantes y medirlas correctamente en los datos, (2) desarrollar modelos macroeconómicos que integren dichas diferencias, y (3) producir contrafactuales realistas. Los avances en materia teórica, empírica y cuantitativa han permitido entender mejor los determinantes microeconómicos de los agregados macroeconómicos y brindar respuestas a estas preguntas.

¿Cómo medir la heterogeneidad empresarial?

Los macroeconomistas nos hemos enfrentado con dos retos principales a la hora de estudiar las consecuencias agregadas de la heterogeneidad empresarial. El primer reto es de carácter empírico y tiene que ver con el acceso a datos adecuados a niveles de industria, de empresa y de establecimiento que permitan una medición correcta de la heterogeneidad. Afortunadamente, en los últimos años, ha habido una explosión en el desarrollo y explotación de bases de microdatos con información muy detallada a nivel empresa o establecimiento. Estos microdatos han permitido (i) documentar hechos estilizados sobre la heterogeneidad empresarial, (ii) informar el diseño, la calibración y la validación de modelos, y (iii) estudiar los efectos de choques agregados o intervenciones de política.

Existen diversas fuentes de microdatos. En primer lugar, están las bases de datos de empresas que cotizan en bolsa, como por ejemplo COMPUSTAT, que integran información sobre variables reales y financieras, pero dejan fuera a las empresas privadas más pequeñas. En segundo lugar, existen las encuestas industriales generadas por las agencias estadísticas de los países que contienen información a nivel planta o establecimiento del sector manufacturero, por lo que dejan fuera otros sectores. En tercer lugar, están las encuestas especializadas, por ejemplo, en innovación y startups (Kauffman) o expectativas (Survey of Business Uncertainty o ifo Firm Survey), que carecen en cobertura, pero permiten estudiar fenómenos más concretos. Finalmente, existen bases de datos homogeneizadas entre países generadas por empresas especializadas, entre ellas ORBIS (internacional), AMADEUS (Europa) o SABI (España y Portugal), que contienen información excelente, pero de acceso restringido.

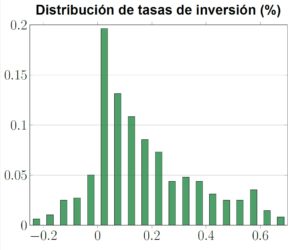

Con el uso de estos microdatos, la literatura empírica ha identificado ciertas dimensiones clave para entender las consecuencias macroeconómicas de la heterogeneidad como son: la industria, definida usualmente en términos tecnológicos; el tamaño, medido en términos del número de trabajadores, las ventas o los activos; el acceso a los mercados internacionales; y finalmente, la edad. Respecto a esta última dimensión, se ha demostrado que las empresas jóvenes (y no necesariamente las empresas de menor tamaño) tienen más potencial de crecimiento e innovación que el resto, pero también enfrentan los mayores problemas de acceso al financiamiento. En este sentido, la edad en sí misma no es una variable relevante, sino que funciona como proxy para otros mecanismos o fricciones más fundamentales, como los problemas de información, fricciones financieras o costes de ajuste, que discutiremos más adelante.

¿Cómo modelar la heterogeneidad empresarial?

El segundo reto es de carácter metodológico. En los modelos con heterogeneidad empresarial, la distribución de empresas se convierte en una variable de estado agregada que determina la evolución de precios y otras variables de equilibrio y por tanto afecta las decisiones individuales. Esta distribución es, generalmente, un objeto de dimensión infinita que dificulta la solución, la estimación y la aplicación de los modelos.

Para enfrentar esta complicación, un primer enfoque integra la heterogeneidad de forma simple y manejable. Un ejemplo concreto son los modelos de competencia monopolística, en los cuales un continuo de empresas producen bienes diferenciados y reciben choques puramente idiosincráticos (Dixit y Stiglitz, 1977; Melitz, 2003). Estos modelos son relativamente fáciles de resolver ya que las empresas son infinitamente pequeñas y se puede ignorar el impacto de sus decisiones en el mercado, pero tienen el inconveniente de no reflejan las acciones de las empresas más grandes que sí tienen impacto en los mercados– por ejemplo, los márgenes de ganancia son idénticos entre empresas mientras que en la realidad dependen del tamaño. En esta misma línea, otros modelos utilizan supuestos que generan linealidad en las decisiones lo que facilita el cálculo de cantidades agregadas.

Un segundo enfoque considera un número finito de empresas que compiten à la Cournot o Bertrand, internalizando así el impacto de sus decisiones en el mercado (Atkeson y Burstein, 2008). En estos modelos, los choques idiosincráticos a empresas “granulares” tienen efectos agregados (Gabaix, 2011; Acemoglu et al., 2012; di Giovanni y Levchenko, 2012). Aunque más realistas, estos modelos son generalmente difíciles de resolver. Sin embargo, nuevas técnicas computacionales, aunadas al incremento en la capacidad de cómputo a través de clústeres de supercomputadoras, permiten resolver y estimar estos modelos con varios niveles de heterogeneidad y realizar ejercicios contrafactuales (Winberry, 2018; Mongey, 2021).

Finalmente, un tercer enfoque explota técnicas de cálculo estocástico en tiempo continuo para caracterizar analíticamente la distribución de empresas y otros agregados (Luttmer, 2007). En esta línea, una nueva literatura propone un conjunto de “estadísticos suficientes” que reflejan el impacto de la heterogeneidad micro en el comportamiento de las variables macro. Estos estadísticos suficientes son fáciles de calcular en los microdatos y sirven para informar el diseño, calibración y aplicación de modelos (Alvarez, Le Bihan y Lippi, 2016; Baley y Blanco, 2021, 2022).

Interacción con fricciones

Como mencionamos antes, la heterogeneidad interactúa de manera compleja con diversas fricciones relacionadas con el proceso productivo, distorsionando las respuestas de las empresas a cambios en su entorno. Existen muchos tipos de fricciones que interactúan con las diferencias entre empresas, pero tres de ellas se han estudiado en detalle.

En primer lugar, están las fricciones financieras. Debido a problemas de información asimétrica (Bernanke y Gertler, 1989; Carlstrom y Fuerst, 1997) o de contratos incompletos (Kiyotaki y Moore, 1997), no todas las empresas tienen acceso al financiamiento a través de la banca o de los mercados de deuda y capital o lo hacen con condiciones muy distintas. Las fricciones financieras afectan principalmente a las empresas jóvenes y con más potencial de crecimiento, lo cual tiene impacto sobre las decisiones de inversión e innovación (Caggese, 2019), exportación (Caggese y Cuñat, 2008), la asignación eficiente de los insumos (Buera y Shin 2013; Moll, 2014; Midrigan y Xu, 2014), entre muchas otras.

En segundo lugar, están las fricciones de ajuste, que generalmente toman la forma de costos fijos para ajustar precios (Golosov y Lucas, 2007), el capital (Caballero y Engel, 1999), la mano de obra (Bentolila y Bertola, 1990), o la red de proveedores y clientes (Nakamura y Steinsson, 2010; Carvalho, Lee y Park, 2021; Ghassibe, 2022). Estos costes de ajuste interactúan de manera interesante con la incertidumbre (Bloom, 2009), alterando la velocidad de respuesta de las empresas a cambios en sus condiciones o en el ambiente, y, por ende, afectan la transmisión y la persistencia de choques agregados.

Por último, están los problemas de información, que surgen cuando las empresas tienen información imperfecta sobre sus propias variables, como la demanda por sus productos, o sobre variables agregadas, como la inflación, lo que genera errores de predicción (Bachmann, Elster y Sims, 2013). En estos ambientes, la experiencia previa y las señales sobre la realidad resultan útiles para la toma de decisiones, y las acciones varían dependiendo del grado de incertidumbre. En particular, las empresas con mayor incertidumbre son más receptivas a nueva información y reaccionan más rápido a cambios en el ambiente. Los problemas de información y la incertidumbre asociadas son factores clave para entender ciertas dinámicas macroeconómicas, por ejemplo, la transmisión de la política monetaria en tiempos inciertos (Baley y Blanco, 2019) o las fluctuaciones cíclicas en la dispersión del crecimiento de las ventas (Senga, 2015).

Es importante tener en cuenta que la incidencia de estas fricciones depende del nivel de observación de la tecnología, siendo las fricciones de ajuste más importantes a nivel planta y las financieras más relevantes a nivel empresa.

Fluctuaciones de corto plazo y tendencias de largo plazo

La heterogeneidad empresarial tiene consecuencias cruciales para entender las dinámicas macroeconómicas. Por un lado, la heterogeneidad determina los mecanismos de propagación de los choques de tecnología, monetarios o fiscales que dan origen a las fluctuaciones del ciclo económico. Por ejemplo, varios estudios sugieren que los efectos de la política monetaria dependen de la distribución del riesgo de quiebra (Ottonello y Winberry, 2020), el perfil de vencimiento de la deuda (Jungherr, Meier, Reinelt y Schott, 2022), la estructura de liquidez (Jeenas, 2022), el poder de mercado (Chiavari, Morazzoni, y Smirnov, 2022) o la edad (Cloyne, Ferreira, Froemel y Surico, 2020). De la misma manera, diversos estudios sugieren que los efectos de los incentivos fiscales e impuestos corporativos dependen de la distribución del capital entre empresas, específicamente en relación al nivel de productividad (Gourio y Miao, 2014; Winberry, 2021; Chen, Jiang, Liu, Suárez-Serrato y Xu, 2019; Baley y Blanco, 2022).

Por otro lado, diversas tendencias macroeconómicas relacionadas con el sector empresarial observadas en los últimos 40 años, principalmente en economías desarrolladas, no pueden entenderse sin tener en cuenta las diferencias entre empresas. Dentro de las tendencias más relevantes, está la disminución en el dinamismo empresarial, que se manifiesta en menores tasas de creación y destrucción de empresas, y que desde una perspectiva Shumpeteriana de destrucción creativa, es un factor clave para el incremento en la productividad (Decker, Haltiwanger, Jarmin, y Miranda, 2016). La segunda tendencia es el incremento en el poder de mercado, que se manifiesta a través de mayores márgenes de venta, es decir, la diferencia entre el precio y los costos marginales (De Loecker, Eeckout, y Unger, 2020). Aunque ambas tendencias se observan en promedio, éstas son más pronunciadas en ciertas industrias y empresas, por lo que cualquier explicación de estos fenómenos requiere un análisis que tome en cuenta las diferencias en sus efectos y que los costos y beneficios asociados con estas tendencias no se distribuyen de forma uniforme.

Aunque existen teorías que vinculan estas tendencias macroeconómicas con cambios demográficos (Engbom, 2019; Karahan, Pugsley, y Sahin, 2019), otras teorías están estrechamente ligadas con cambios tecnológicos que interactúan con la heterogeneidad empresarial, como son el crecimiento del sector altamente tecnológico (Haltiwanger, Hathaway and Miranda, 2014), la expansión de las cadenas de valor mundial y el outsourcing (Decker, Haltiwanger, Jarmin, y Miranda, 2016; Calvino, Criscuolo y Verlhac, 2020), la reducción en la velocidad en la difusión del conocimiento (Akcigit y Ates, 2019), el mayor uso de insumos intangibles (De Ridder, 2021) y el incremento en los rendimientos a escala (Chiavari, 2022).

Áreas activas de investigación y nuevas oportunidades

El estudio de la heterogeneidad empresarial y sus consecuencias macroeconómicas es un área muy activa de investigación. Dentro de los fenómenos con mayor potencial de estudio, se encuentran las nuevas tecnologías basadas en la información y la comunicación (ICT) y el acceso a grandes bases de datos (“Big Data”) que ya están transformando la manera en que las empresas llevan a cabo la producción y la venta de sus bienes y servicios. El Big Data puede incrementar la productividad de las empresas que aprovechen su uso (Jones and Tonetti, 2020), pero al mismo tiempo, puede generar mayor desigualdad si los rendimientos asociados son mayores para las empresas más grandes (Begenau, Farboodi y Veldkamp, 2018).

Asimismo, el cambio climático, la deslocalización de la producción, y la instauración del trabajo a distancia derivado de la pandemia tendrán efectos distintos en las empresas dependiendo de su habilidad para adaptarse al cambio y reestructurar los procesos productivos. Para estudiar estos temas, será importante considerar las interacciones con la heterogeneidad de las familias y trabajadores. Por último, un área con mucho potencial es el estudio son los mecanismos de asignación de los contratos de licitaciones del gobierno (“procurement contracts”) y su impacto en la productividad y el acceso al crédito de las empresas (di Giovanni, García-Santana, Jeenas, Moral-Benito, Pijoan-Mas, 2022, ya visto en Nada es Gratis).

En los próximos días, se celebrarán varios workshops relacionados con la heterogeneidad de empresas y sus efectos macroeconómicos. En ellos se presentarán y debatirán trabajos que están en la frontera de la investigación en el tema, entre ellos “Firm Heterogeneity in Macro” en la Universidad de Mannheim, “Macro Fluctuations with Micro Frictions” dentro del Summer Forum de la Barcelona School of Economics, y “Individual Risks and the Macroeconomy” en Sciences Po. Les tendremos informados.

[1] Por razones de espacio, este artículo no contiene una revisión exhaustiva de la literatura sobre heterogeneidad empresarial y macroeconomía. Para más referencias sobre la heterogeneidad y su relación con el crecimiento económico, la asignación de recursos, y el comercio internacional, ver Luttmer (2010), Hopenhayn (2014) y Melitz (2014). Gracias a Marta Morazzoni (UPF) y Andrés Blanco (U Michigan) por sus comentarios.