por Manuel A. Muñoz (Banco Central Europeo)

(con Lorenzo Burlon, Carlos Montes-Galdón, y Frank Smets; esta entrada es una versión adaptada y resumida del post de los autores en VoxEU)

En los últimos años la demanda de efectivo por motivo transacción ha caído significativamente, mientras que el uso de métodos de pago digitales ha ido aumentando de manera continuada (Auer et al. 2020; ECB 2020c). En este contexto, los bancos centrales han comenzado a investigar las implicaciones de emitir monedas digitales de bancos centrales (CBDCS, por sus siglas en inglés). En el caso de la zona euro, el Eurosistema lanzó el proyecto de un euro digital en julio de 2021 (ECB 2021), con una primera fase de investigación que dura 24 meses. Recientemente, el BCE presentó el progreso realizado hasta la fecha en dicha fase de Investigación (Panetta 2022). Uno de los temas que se están abordando en esta fase de investigación es el del uso de herramientas para controlar la cantidad de euro digital en circulación con el fin de prevenir cualquier riesgo de desintermediación bancaria (motivado por una sustitución de depósitos por euro digital) que pueda afectar a la estabilidad financiera y/o a la transmisión de la política monetaria (véase la Sección 2.3 de este informe del BCE). Entre los trabajos que algunos miembros del staff del BCE han realizado para entender mejor el posible impacto que podría tener un euro digital sobre la intermediación bancaria en la zona euro destaca Adalid et al. (2022). Los efectos de introducir una CBDC sobre la intermediación bancaria y la economía son, sin duda, uno de los temas que más se está estudiando en la literatura académica sobre monedas digitales de bancos centrales (véase, Carapella y Flemming 2020; Niepelt and Phillips (2021); Panetta 2022; Jamet et al. 2022; Ahnert et al. 2022, entre muchos otros). Uno de los retos radica en que no hay ninguna economía avanzada que tenga datos o experiencia con CBDCs con los que poder realizar estudios empíricos. A la vez, hay ya abundante análisis basado en modelos teóricos entre los que cabe destacar Brunnermeier y Niepelt (2019), Chiu et al. (2020), Andolfatto (2021), Assenmacher et al. (2021), Fernández-Villaverde et al. (2021), Schilling et al. (2021), Agur et al. (2022), Ahnert et al. (2022), Burlon et al. (2022), Keister y Sanches (2022), Muñoz y Soons (2022), Piazessi y Schneider (2022), Williamson (2022).

En esta entrada discutimos los resultados de Burlon et al. (2022) en relación con esta literatura. El objetivo del trabajo es proporcionar evidencia empírica acerca del impacto esperado de las noticias sobre un euro digital en las cotizaciones bursátiles y las condiciones de préstamo de los bancos de la eurozona, a la vez que desarrollar un modelo de equilibrio general cuantitativo que incorpora dicha evidencia, y que está diseñado para estudiar distintos tipos de reglas para controlar la cantidad de CBDC en circulación. De acuerdo con el modelo encontramos que la cantidad óptima de CBDC en circulación en la zona euro estaría entre el 15% y el 45% del PIB trimestral.

Evidencia: El impacto de las noticias sobre un euro digital en las cotizaciones bursátiles de los bancos

La evidencia empírica relativa al impacto de las noticias sobre un euro digital en los precios de las acciones de los bancos de la zona euro sugiere que los mercados perciben la existencia de una cierta sustituibilidad entre los depósitos y la CBDC. La medida en la que esto puede tener un impacto sobre las condiciones de préstamos bancarios depende del diseño de la CBDC y de la relevancia que tengan los depósitos (como fuente de financiación) para cada banco.

La reacción de las cotizaciones bursátiles de los bancos a las noticias sobre el proyecto de un euro digital, proporciona información acerca del impacto que los mercados esperan que un euro digital tenga sobre la rentabilidad de los bancos. La Figura 1 muestra una medida de dicho impacto. Las cotizaciones bursátiles de los bancos cayeron después de que el BCE hiciera pública su intención de intensificar el trabajo en un euro digital en Octubre de 2020 (ECB 2020a; ECB 2020b). La caída inicial se concentró en los bancos con mayor dependencia de los depósitos y posteriormente fue reabsorbida en Febrero de 2021, cuando el BCE (Panetta 2021) proporcionó información acerca de los límites a las tenencias individuales de CBDC y otros detalles sobre el proyecto de un euro digital que tienen la capacidad de limitar la sustitución de depósitos por CBDC.

Figura 1: Reacción de las cotizaciones bursátiles de los bancos ante anuncios de una CBDC en la zona euro (en porcentaje).

Nota: Resultados de un modelo Fama-French de 3 factores ajustado a los rendimientos del capital (a 2 días) de los bancos de la zona euro, aislando – para cada uno de los bancos - los rendimientos anormales que se registraron en fechas clave. Cada segmento horizontal representa los rendimientos anormales acumulados hasta la fecha clave con respecto al nivel a 1 de octubre de 2020. La línea continua indica la media de los 134 bancos que conforman la muestra. Las líneas discontinuas indican la media de dos grupos de bancos, aquellos con una ratio de depósitos por encima y por debajo de la mediana, respectivamente. Las dos líneas grises y verticales indican la fecha de publicación del informe del BCE sobre un euro digital (2 de octubre de 2020) y aquella en la que se proporcionaron detalles adicionales sobre el proyecto (10 de febrero de 2021).

La reacción en las cotizaciones bursátiles da información acerca del impacto que el proyecto de un euro digital puede tener en el modelo de negocio de los bancos de la zona euro que dependen de los depósitos. Una evaluación negativa por parte de los mercados de las perspectivas de un banco en un mundo con un euro digital podría haberse traducido en un encarecimiento de la financiación de mercado para dicho banco, que en última instancia ejercería presión sobre las condiciones de los préstamos bancarios. De hecho, la dinámica en los mercados de crédito bancario a empresas – medida con datos de transacciones procedentes de Anacredit (el registro europeo de crédito), sugiere que una caída del 1% en las cotizaciones bancarias atribuibles a las noticias sobre un euro digital, ha estado asociada a un descenso de en torno al 0,3% en los volúmenes de crédito bancario a empresas no financieras (Figura 2). En línea con la recuperación en el precio de las acciones que se observa a partir de febrero de 2021, el impacto sobre el crédito bancario fue desvaneciéndose tras la información proporcionada en relación a las opciones para restringir la cantidad de CBDC en circulación.

Un modelo “DSGE” macro-bancario y cuantitativo para el análisis de CBDCs.

En Burlon et al. (2022) proponemos un modelo dinámico, estocástico y de equilibrio general (DSGE) que capta los principales canales a través de los cuales la introducción de una CBDC puede afectar al sector bancario y a la economía real. El modelo se calibra para datos trimestrales de la zona euro correspondientes al periodo 2000:I-2021:II, con el objetivo de analizar distintos tipos de reglas de CBDC y proporcionar un rango de valores razonable para la cantidad óptima de CBDC en circulación.

Figura 2: Predicción de los cambios en el volumen de préstamos a empresas como respuesta a una caída de las cotizaciones bursátiles de los bancos ante anuncios de una CBDC (en porcentaje de los volúmenes en octubre de 2020)

Nota: Para cada mes, se hace una regresión del crecimiento en el volumen de crédito (desde octubre de 2020) de cada banco sobre la exposición del banco a los rendimientos anormales acumulados hasta final de octubre de 2020. Los efectos fijos de empresa controlan por los factores de demanda. La línea continua representa, para cada horizonte mensual, el impacto de una reducción de un punto porcentual en los rendimientos anormales en octubre de 2020. Las regiones sombreadas representan los intervalos de confianza basados en errores estándar agrupados para cada banco.

En el modelo, los bancos (cf. Muñoz, 2021) intermedian entre los ahorradores (hogares pacientes) y los deudores (hogares impacientes y empresas no financieras). Sus activos se componen de préstamos, deuda pública y reservas, que se financian con capital propio, depósitos y préstamos del banco central (utilizando deuda pública como colateral). Además, los bancos operan sujetos a requerimientos de capital y de liquidez (reservas). El gobierno financia su déficit mediante la emisión de deuda pública, y está sujeto a una regla fiscal que determina que la recaudación por impuestos de suma fija a los hogares, reacciona ante cambios en las tenencias de deuda pública de bancos y ahorradores. El banco central fija el tipo de interés de la facilidad de crédito de acuerdo a una regla de Taylor, y el tipo de interés al que se remuneran las reservas bancarias se fija de tal manera que el margen entre ambos tipos de interés oficiales es constante. Los activos del banco central (crédito a los bancos privados) se financian con reservas, efectivo y CBDC. La regla con la que el banco central determina la oferta de CBDC puede ser de cantidades o de tipos de interés.

El modelo capta los siguientes mecanismos a través de los que la emisión de CBDC se transmite a la economía. Debido a la sustituibilidad imperfecta entre los tres activos que proporcionan servicios de liquidez, un aumento en la cantidad de CBDC en circulación está asociado a un descenso en las tenencias de efectivo y depósitos por parte de los ahorradores. En respuesta a esto, los bancos reducen sus tenencias de reservas, en línea con los requerimientos de liquidez (reservas), lo cual tiene dos implicaciones para las cuentas del banco central. Primero, su balance se expande ya que – debido a la sustituibilidad imperfecta entre estas tres formas de dinero – la emisión de CBDC nunca va a ser perfectamente compensada por la caída conjunta en las tenencias de efectivo y depósitos. Segundo, los beneficios del banco central aumentan debido al incremento en los activos y al reajuste en favor de pasivos menos costosos. El aumento en el señoreaje relaja la restricción presupuestaria del gobierno y ejerce una presión a la baja sobre la recaudación impositiva, que en última instancia promueve el consumo privado, la actividad económica y la concesión de crédito bancario. Nos referimos a este efecto como el “efecto de expansión fiscal” de emitir CBDC. Asimismo, la introducción de una CBDC da lugar a una serie de reajustes a ambos lados del balance de los bancos, que redundan en una compresión de los márgenes de intermediación. Aumenta el peso de la deuda pública en el activo de la banca a expensas del de los préstamos, los cuales son relativamente más rentables, y disminuye el peso de los depósitos en el pasivo de la banca en favor de la financiación del banco central, la cual es relativamente más costosa. Este “efecto desintermediación bancaria” tiende a afectar negativamente a la concesión de crédito a hogares y empresas y a los niveles de PIB real.

Análisis de bienestar: reglas de CBDC óptimas e intermediación bancaria

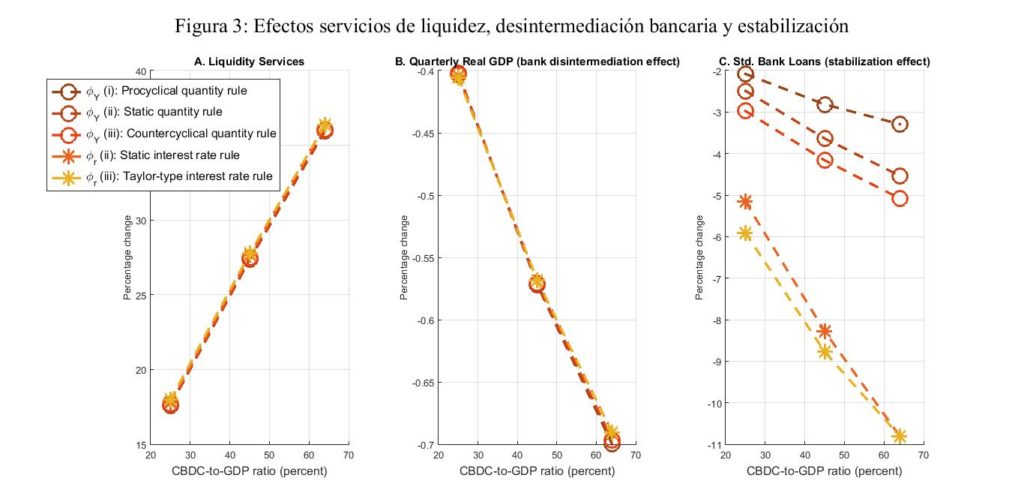

Analizamos los efectos de bienestar de seis reglas de CBDC diferentes. Tres de ellas son reglas de cantidad que determinan la oferta de CBDC como una fracción, φY, del PIB real trimestral (procíclica, contracíclica, o constante, es decir, respecto al PIB de estado estacionario). Las otras tres vinculan el tipo de interés al que se remuneran las tenencias de la moneda digital al tipo de interés de la facilidad de depósito del banco central (proporcional, constante respecto al estado estacionario, o cero). Encontramos que los “trade-offs” vienen dados por tres efectos fundamentales: (i) un “efecto de servicios de liquidez” de acuerdo al cual los ahorradores se benefician de la disponibilidad de un instrumento monetario (la CBDC) que les proporciona servicios de liquidez y para el que no hay un sustituto perfecto en la economía; (ii) un “efecto de desintermediación bancaria” por el que la sustitución de depósitos inducida por la emisión de CBDC se traduce en una compresión de los márgenes de intermediación bancaria que afecta negativamente a la oferta de crédito y, con ello, al bienestar de los deudores; y (iii) un “efecto de estabilización” según el cual la introducción de una CBDC reduce la volatilidad del crédito y del PIB real como consecuencia de un suavizamiento en el patrón de los depósitos, que afecta positivamente al bienestar de los deudores. En todos los casos el bienestar de los ahorradores mejora siempre a medida que aumenta φY, pero sólo al principio para los deudores, y con ello para la economía en su conjunto, y tanto más cuando la regla de oferta de CBDC es contracíclica.

La Figura 3 muestra la magnitud de los tres efectos a través de los cambios porcentuales en la aproximación de segundo orden de la media estocástica de los servicios de liquidez (panel A), la media estocástica del PIB real trimestral (panel B), y la desviación estándar estocástica del crédito bancario (panel C) inducidos por la introducción de una CBDC para distintos niveles de estado estacionario de emisión de CBDC. Nuestro análisis revela que el “efecto estabilización” es el factor fundamental que explica las diferencias - en términos de ganancias de bienestar alcanzables – entre unas reglas de CBDC y otras. Una regla de CBDC que supone una provisión de CBDC contracíclica permite estabilizar la economía más eficazmente.

Nota: Tanto para las reglas de cantidad de CBDC de tipo (i), (ii) y (iii) como para las reglas de tipo de interés de la clase (ii) y (iii), la figura reporta el cambio porcentual en la aproximación de segundo orden a la media estocástica de los servicios de liquidez (panel A), la media estocástica del PIB real trimestral (panel B), y la desviación típica estocástica del crédito bancario (panel C) que se produce cuando la economía se desplaza del escenario de referencia (sin oferta de CBDC) a otros escenarios en los que la cantidad de CBDC en equilibrio es igual al 25%, 45% y 64% del PIB real trimestral.

Para cada uno de los seis regímenes de CBDC y de acuerdo a dos criterios distintos de maximización del bienestar social, la Figura 4 muestra el vector tipo de interés–cantidad de CBDC en equilibrio (panel A), y el impacto de estado estacionario en el valor presente de los bancos y en la concesión de crédito a las empresas no financieras (panel B). De este análisis se desprenden tres conclusiones importantes. Primero, hay una correlación negativa entre la cantidad de CBDC en circulación y las valoraciones y concesión de crédito de los bancos. Las reglas óptimas de CBDC que están asociadas a una mayor cantidad de CBDC en equilibrio suponen un impacto negativo de mayor magnitud sobre el valor y la oferta de crédito del banco representativo. Segundo, dadas las distintas reglas de CBDC consideradas, la cantidad óptima de CBDC en equilibrio representa entre el 15% y el 45% del PIB trimestral. En febrero de 2021, Fabio Panetta (miembro del Comité Ejecutivo del BCE) habló públicamente de la posibilidad de adoptar un límite a las tenencias individuales de CBDC de 3.000 euros, lo cual se tradujo en una reversión en la tendencia de los efectos de las noticias sobre un euro digital en las cotizaciones de los bancos en la zona euro (figuras 1 y 2). Si todos los ciudadanos de la eurozona mantuviesen esa tenencia individual máxima de CBDC en 2021, la cantidad de CBDC en circulación sería de entorno al 34% del PIB trimestral. Por contra, si la CBDC se ofertara sin límites de cantidades y sin remuneración alguna (i.e., escenario de oferta de CBDC no restringida), de acuerdo a este modelo la cantidad de CBDC en circulación representaría en torno al 65% del PIB trimestral y los efectos de estado estacionario sobre las valoraciones de los bancos y su oferta de crédito serían de una magnitud sustancialmente mayor.

Nota: Para cada una de las seis especificaciones de la regla de CBDC y para los dos criterios de bienestar, “A” y “B”, el panel A presenta el tipo de interés nominal y anualizado de la CBDC y la ratio CBDC-PIB real trimestral asociados a cada regla de CBDC óptima (i.e., maximizadora del bienestar social). Para cada una de estas reglas óptimas, el panel B representa el impacto de estado estacionario de introducir una CBDC sobre las valoraciones de los bancos y el crédito a empresas que éstas conceden. La valoración de un banco en el modelo se aproxima por el valor recursivo del banco representativo (i.e., la función objetivo en el problema de optimización del banco).

Tercero, la cantidad óptima de CBDC en circulación y, consecuentemente, el impacto sobre la banca es mayor con reglas de tipo de interés que con reglas de cantidades. El mayor tamaño del “efecto estabilización” en el caso de las primeras, más que compensa la mayor magnitud del “efecto desintermediación”, lo que se traduce en ganancias de bienestar mayores (en comparación con las generadas bajo reglas óptimas de cantidad) tanto para ahorradores como para deudores.

Conclusión

En la medida en que hay una cierta percepción de sustituibilidad entre depósitos bancarios y CBDC, el impacto de una CBDC sobre los bancos depende tanto de la relevancia que los depósitos tengan para éstos como de la cantidad de CBDC en circulación. El análisis empírico y teórico presentado en Burlon et al. (2022) muestra que calibrar adecuadamente la cantidad de CBDC en circulación mediante el uso de reglas puede mitigar exitosamente el riesgo de desintermediación bancaria e inducir importantes ganancias de bienestar social.

Nota del autor: las opiniones expresadas en esta entrada son del autor y no reflejan necesariamente ni las opiniones del Banco Central Europeo ni las del Eurosistema.