Por Alessandro Di Nola, Georgi Kocharkov, Almuth Scholl, Anna-Mariia Tkhir, y Haomin Wang

De acuerdo al World Inequality Database, el 19% de la renta de Estados Unidos va a parar al 1% de las familias más ricas, en 2021. En los años 70 del siglo XX, ese mismo top 1% solamente disponía del 10% de la renta. Mientras que la desigualdad en los ingresos ha aumentado rápidamente, el Gobierno de EEUU ha recortado repetidamente el tipo marginal superior del impuesto sobre la renta, que era del 70% en los años 70 y en la actualidad se sitúa en el 37%.

Una elevada desigualdad económica es un signo poco saludable para una sociedad, ya que puede generar una mayor injusticia general y malestar social. Muchos consideran que los ricos deben pagar su "parte justa” respecto a los impuestos, para financiar programas de bienestar y proyectos de gasto público que beneficien al conjunto de la sociedad. Algunos autores, como Peter Diamond y Emmanuel Saez, proponen un impuesto sobre la renta más progresivo, que grave los ingresos personales de las rentas altas a un tipo más alto que el de las rentas bajas.

Aunque el aumento de la concentración de la renta en los niveles superiores coincide con la reducción del tipo impositivo marginal superior, elevar el tipo máximo del impuesto sobre la renta de las personas físicas puede ser una solución difícil al problema de la desigualdad. La evasión fiscal está muy extendida entre las rentas más altas, ya que estas aprovechan activamente las oportunidades o lagunas del código tributario para reducir legalmente sus deudas tributarias. Una razón clave para este fenómeno es que los ricos suelen ser más propietarios de empresas que asalariados. Si el Congreso de EE.UU. aumentara el tipo del impuesto sobre la renta de las personas físicas, los ricos propietarios de empresas podrían fácilmente reetiquetar sus ingresos como ingresos "empresariales" y evitar pagar el impuesto sobre la renta de las personas físicas.

En un artículo reciente, los investigadores examinan cómo la elusión fiscal por parte de los empresarios repercute en la macroeconomía y en el bienestar de la sociedad. Así, respondemos a la pregunta de cómo gravar a los ricos utilizando un marco económico que incorpora cuidadosamente las oportunidades de elusión fiscal. Consideran dos tipos de elusión fiscal empresarial. En primer lugar, los empresarios pueden elegir la forma jurídica de la organización empresarial, ya sea como sociedades de capital o anónimas (C-corporations) o como empresas de responsabilidad limitada (pass-through businesses). Las rentas empresariales de las sociedades de capital están sujetas a doble imposición, es decir, al impuesto de sociedades y al impuesto de dividendos. Las empresas de reparto, como su nombre indica, permiten que los ingresos pasen a los propietarios de la empresa y se graven como ingresos personales. En segundo lugar, en las declaraciones de la renta, los empresarios pueden declarar sus ingresos como ingresos laborales o empresariales. Para los propietarios de sociedades de tipo C, declarar los ingresos laborales evita la doble imposición, que en las últimas décadas ha tenido un tipo impositivo más alto que el de los ingresos personales. Para algunos propietarios de empresas intermediarias, declarar los ingresos empresariales en lugar de los laborales les permite ahorrarse las cotizaciones a la seguridad social.

Según los datos de la Encuesta sobre Finanzas de los Consumidores de 2013, más del 90% de los empresarios operan bajo empresas de responsabilidad limitada. Estas son, por término medio, más pequeñas en términos de empleo y capital que las sociedades anónimas. Dos factores explican esta diferencia de tamaño. Uno es que las sociedades de capital son más difíciles de organizar y requieren un mayor coste administrativo. Por ello, los empresarios sólo eligen esta forma jurídica si pueden gestionar la empresa a escala. El otro factor es la normativa financiera, que permite a las sociedades de capital obtener capital en el mercado financiero a través de préstamos o inversiones en capital más fácilmente que las empresas de responsabilidad limitada.

Para simular las reacciones económicas ante posibles reformas fiscales utilizamos un modelo calibrado para la economía estadounidense en 2013. En primer lugar, consideramos una posible reforma que grave todos los ingresos como rentas del trabajo. En este escenario, no existe ninguna oportunidad de evasión fiscal que los empresarios puedan explotar. Estos eligen la forma jurídica de organización empresarial basándose únicamente en el equilibrio entre los costes administrativos y las normas financieras. La eliminación de la elusión fiscal da lugar a un aumento sustancial de la cuota de las sociedades de capital, lo que sugiere que las empresas canalizadoras se habían elegido principalmente para eludir impuestos. Como las sociedades de capital están sujetas a restricciones reglamentarias menos estrictas, los empresarios pueden reunir más capital, lo que da lugar a una mayor inversión y producción totales.

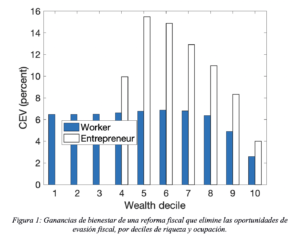

Además, los empresarios pagan más impuestos sin elusión fiscal, y los ingresos fiscales adicionales se redistribuyen por toda la economía. Utilizamos la variación equivalente del consumo (CEV) para rastrear el impacto de la reforma fiscal en el bienestar de los distintos grupos de personas en la economía. [Nota: la CEV mide a cuánto consumo estaría dispuesta a renunciar una persona para vivir en un mundo alternativo]. Los resultados muestran que la eliminación de la evasión fiscal mejora la situación de todos, pero el efecto positivo sobre el bienestar disminuye con la riqueza (véase la Figura siguiente).

¿A cuánto debe ascender el tipo marginal máximo del impuesto sobre la renta? Utilizando el modelo, respondemos a esta pregunta simulando reformas fiscales que elevan el tipo marginal máximo del impuesto sobre la renta y comparan el bienestar general de la sociedad con cada reforma. Las simulaciones encuentran que el tipo impositivo máximo óptimo es del 43% si se tiene en cuenta la evasión fiscal de los empresarios, que es seis puntos porcentuales más alto que el tipo impositivo máximo actual del 37% en virtud de la Ley de recorte de impuestos y empleos (Tax Cut and Jobs Act) promulgada bajo la presidencia de Trump (véase la figura siguiente).

El tipo impositivo óptimo hallado en este trabajo es inferior al propuesto recientemente por economistas como Fabien Kindermann y Dirk Krueger. Una explicación clave de la diferencia es que otros estudios no tienen en cuenta el potencial de elusión fiscal empresarial. De hecho, el trabajo concluye que si se eliminaran las posibilidades de elusión fiscal, el tipo impositivo óptimo sería del 47%, cuatro puntos porcentuales más que el tipo óptimo con elusión fiscal.

El aumento del tipo máximo del impuesto sobre la renta aumenta efectivamente los ingresos fiscales totales en el mundo alternativo en el que todas las rentas se gravan como rentas del trabajo. Los ingresos adicionales pueden devolverse a todos los hogares a través de la redistribución, que puede considerarse un aumento del gasto público o de los programas sociales. En conjunto, las ganancias de bienestar derivadas de la redistribución superan las pérdidas de bienestar debidas a los mayores impuestos que sufren los ricos, y el bienestar de la sociedad mejora. El potencial de evasión fiscal significa que el gobierno no puede aumentar efectivamente los ingresos fiscales y el gasto público cuando aumenta el tipo máximo del impuesto sobre la renta. El tipo óptimo es más bajo, ya que las ganancias de bienestar derivadas de elevar el tipo impositivo máximo son limitadas.

En definitiva: sin una reforma fiscal fundamental que elimine todas las oportunidades de evasión fiscal para los empresarios, los responsables políticos estadounidenses pueden plantearse un aumento moderado del tipo marginal superior del impuesto sobre la renta para atajar la creciente desigualdad de ingresos.