Por Carlos Mena López (Universidad de Las Palmas de Gran Canaria)

Tercer puesto Premio “Nada es Gratis” a Trabajos de Fin de Grado y Máster en Economía

La concentración en los mercados, y el trade-off entre las ganancias de eficiencia y la potencial subsecuente acumulación de poder de mercado por parte de las empresas que participan en el mismo, es una de los principales dilemas a los que tratan de enfrentarse las agencias reguladoras.

La concentración en los mercados, y el trade-off entre las ganancias de eficiencia y la potencial subsecuente acumulación de poder de mercado por parte de las empresas que participan en el mismo, es una de los principales dilemas a los que tratan de enfrentarse las agencias reguladoras.

La literatura académica ha estudiado extensivamente los efectos de las fusiones sobre la falta de competencia y el bienestar de la sociedad (aquí, aquí o aquí) y, en menor medida, las causas por las que se producen a nivel macroeconómico y de comportamiento empresarial (aquí o aquí). Es por ello que el objetivo de este trabajo es ahondar en el estudio de las causas desde un punto de vista dinámico. Para ello, nos valdremos de dos nuevas variables de estudio, las expectativas futuras de precios y la evolución pasada de la demanda.

¿Qué sabemos acerca de los factores que afectan a las Fusiones y Adquisiciones (F&A)?

La literatura existente nos muestra varias variables a tener en cuenta. Por ejemplo, estudios como el de Becketti (1986) demuestran la naturaleza procíclica de las operaciones, mientras que Shleifer y Vishni (2002) o Jovanovic y Rousseau (2002), demostraron su la relación positiva entre la inversión de una empresa en FyA y la diferencia entre sus valores contables y de mercado.

Dentro de los estudios de naturaleza dinámica, destacan Gennaioli, Ma, & Shleifer (2016) y Grasso y Ropele (2018), que relacionan el gasto en inversión con las expectativas de ingresos, y la inflación esperada respectivamente, o Cloyne, Boneva, Weale, & Wieladek (2016) que demuestran que el comportamiento de fijación de precios de las empresas depende de sus costes y la inflación esperada.

De esta forma partiremos de estos estudios y trataremos de expandir la parte dinámica. Así, analizaremos el efecto que tienen sobre el número de fusiones ciertos factores macroeconómicos como índices sectoriales de producción y sus tasas de crecimiento, e índices de inflación y de los mercados financieros y elementos dinámicos. Estos últimos serán nuestras dos nuevas variables: expectativas de precios, que la literatura considera significativa; y la evolución pasada de la producción como forma de incorporar el ciclo económico propio de la empresa.

La Comisión Europea como fuente de datos

Con el objetivo anterior, conformamos una base de datos que comprende el período marzo de 2005 – septiembre de 2020, donde se incluye el número mensual de fusiones y adquisiciones recibidas y resueltas por la Comisión Europea. Esta base se ha creado tras examinar individualmente todas las notificaciones recibidas por los órganos de competencia de la Comisión Europea (fuente) y seleccionar aquellas que afecten a los sectores para los que se realizan las encuestas de las que posteriormente se obtendrán las dos variables dinámicas. En este periodo hubo 3670 notificaciones de concentración, para las que se ha obtenido la fecha de notificación, los países de origen y número de empresas implicadas, así como de grupos dueños o con control sobre dichas empresas si los hubiera, la decisión tomada por la Comisión Europea, la fecha en que se toma, los subsectores NACE que afecta y la presencia o no de empresas públicas o con intervención estatal.

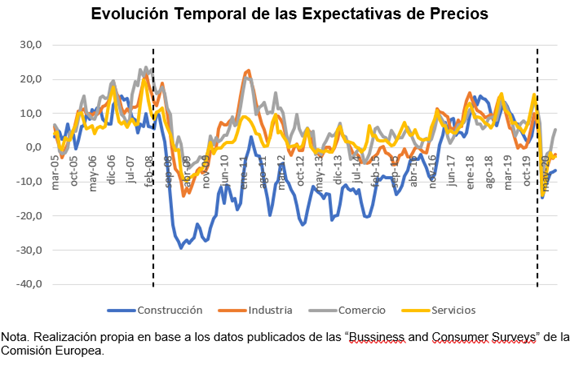

Por otro lado, para incorporar las nuevas variables dinámicas recurriremos a las "Business and consumer surveys”, encuestas realizadas mensualmente a empresarios de los distintos sectores por la CE (aquí). Entre las preguntas, nos interesan las siguientes, ¿Cómo ha evolucionado tu producción los últimos tres meses? y ¿Cómo esperas que cambien tus precios de venta en los próximos tres meses?, que utilizaremos como índices de evolución del negocio en los tres meses anteriores y, nuestro regresor principal, expectativas de precios, que indican si el sector espera que aumenten, disminuyan o se mantengan en los tres meses siguientes al momento de la encuesta.

La base de datos está conformada por cuatro sectores principales (Industria, Construcción, Comercio Minorista y Servicios) que aglutinan 11 de los 21 códigos NACE, siendo la Industria el que presenta el mayor número de operaciones, concretamente 1929, el 52,56% del total.

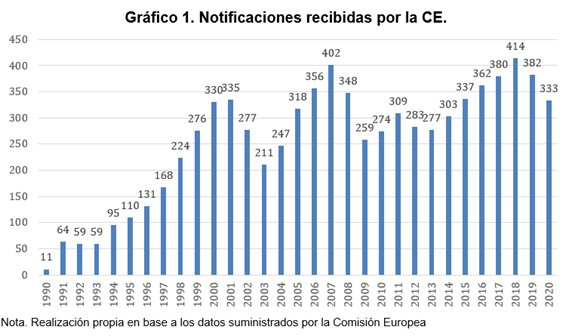

Un primer análisis de la base de datos muestra dos elementos clave en la evolución temporal. El número anual de notificaciones presenta una caída clara en 2008/09 y la tendencia creciente se rompe primero en 2001 y luego en 2018.

Por su parte, las expectativas de precios sufren caídas importantes a principios de 2008 y principios de 2020. Esto se podría relacionar con oleadas de pesimismo derivadas de la crisis financiera y la expansión del Covid-19 y los confinamientos respectivamente.

Aparecen, además, otras conclusiones interesantes al explorar los datos:

1. Los países cuyas empresas participan en el mayor número de operaciones son EE. UU. (30,57%), Alemania (21,2%), Reino Unido (19,29%) y Francia (18,17%).

2. El 80% de las operaciones afecta solo a uno de los sectores.

3. Un 90% de todas las notificaciones analizadas fueron aceptadas sin cambios ni condiciones.

4. Casi en el 79% de las notificaciones, la decisión se tomó en el periodo (mes) siguiente a su recepción y el 96% en dos períodos o menos.

¿Qué resultados obtenemos?

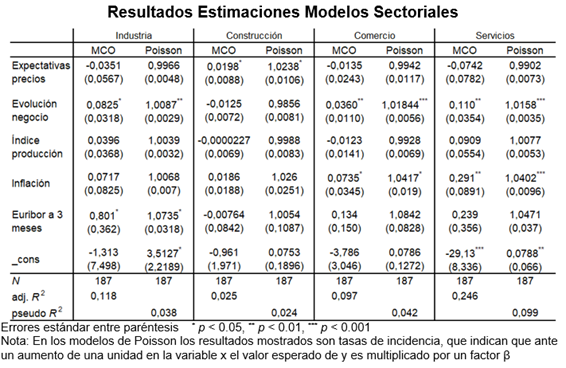

Se han estimado modelos para cada sector tanto con un modelo de especificación lineal como, aprovechando la naturaleza de datos de conteo de la exógena, un modelo de Poisson.

De estos modelos destacan los siguientes resultados:

1. Los índices de producción, y sus tasas de crecimiento mensual y anual, no son significativos para ningún sector.

2. La inflación afecta positivamente a los sectores comercial y de servicios.

3. En el sector Industrial, el número de operaciones aumenta cuando lo hacen los índices del mercado financiero, Euribor a 3 meses en este caso.

4. Industria, Servicios y Comercio se ven afectados positivamente por la evolución del negocio, es decir, son procíclicos respecto al ciclo interno de la empresa.

5. El sector de la construcción es el único afectado por las expectativas de precios posiblemente debido a las peculiaridades de la producción en este sector, pues habitualmente una obra de construcción se desarrolla durante un plazo determinado.

Por otra parte, se ha realizado un modelo de datos de panel donde la variable exógena es el número mensual de notificaciones en cada sector, también con las especificaciones lineal y de Poisson, y un modelo con las variables explicativas retardadas un período. En todos los casos analizados los resultados coinciden, con el modelo retardado no presentando diferencias significativas con los anteriores. Es por esto por lo que, además, podemos afirmar que los resultados expuestos son robustos.

Conclusiones

En resumen, podemos confirmar que el elemento dinámico juega un papel significativo en el posible aumento de la concentración en los mercados. Además, las empresas valoran más su tendencia actual frente a la incertidumbre del futuro, con la excepción del sector de la construcción.

Esta información puede resultar de utilidad para los entes reguladores, que podrán disponer de más información para prever de forma eficaz cuándo aparecerán períodos en los que corra mayor riesgo la competencia y estar preparados para poner los medios necesarios para su defensa. Además, este conocimiento puede ayudar en el caso de que se quisiera generar un clima económico con el que fomentarla o desalentarla.

Hay 1 comentarios

Enhorabuena Carlos. Orgulloso de que haya alumnos como tú en las universidades españolas.

Los comentarios están cerrados.