Cada primavera llega la temporada de Juntas Anuales (la proxy season) y con ella las batallas entre inversores activistas y la dirección. En los últimos años el número de campañas ha ido incrementándose (llegando a más 400 intervenciones anuales antes de la crisis) y ya no es solo un fenómeno circunscrito a EEUU y Canada, sino que está llegando con fuerza a Europa y Asia.

Cada primavera llega la temporada de Juntas Anuales (la proxy season) y con ella las batallas entre inversores activistas y la dirección. En los últimos años el número de campañas ha ido incrementándose (llegando a más 400 intervenciones anuales antes de la crisis) y ya no es solo un fenómeno circunscrito a EEUU y Canada, sino que está llegando con fuerza a Europa y Asia.

¿Quiénes son estos inversores activistas y qué buscan? En su gran mayoría son hedge funds que adquieren un paquete accionarial importante (entre un 5% -10%). A partir de esta posición, esperan implementar cambios en las empresas, generar valor y desinvertir en el momento adecuado. La visión de estos inversores como extorsionadores que toman presa a la empresa y fuerzan sus objetivos para obtener un rendimiento a corto plazo está muy extendida. Carl Icahn, Steel Partners, Ramius... son los hedge funds más activos de los últimos años (con más de 50 intervenciones cada uno) y a los cuales se les ha comparado con los “raiders” de los 80 a la Gordon Gekko.

Pero más allá de esta mala reputación ¿qué sabemos del impacto de la entrada de los hedge funds en dichas empresas? Ya vimos en una entrada anterior de Vicente Cuñat que las campañas son costosas -- pueden costar de 3 a 10 millones de dólares dependiendo de las medidas a implementar.

En reciente estudio Becht et al. examinan 1,800 intervenciones en todo el mundo y cuantifican el impacto a lo largo de las diferente etapas de las campañas. Los hedge funds mantienen sus posiciones año y medio en promedio (640 días en EU, 515 en USA, 713 días en Asia). El impacto inicial se cuantifica a partir de la respuesta del mercado ante la noticia de la obtención de un “bloque” de acciones superior a un umbral -- habitualmente del 5%. Cuando un hedge fund/fondo inversor anuncia que posee un bloque, el valor de dichas empresas sube entre un 4.5% y un 7% según la región.

Al disponer de detalles de los objetivos explícitos de dichas dichas campañas, se puede estimar que la consecución de una adquisición genera un 11% adicional, una restructuración un 7% y un cambio de gobierno corporativo un 3%. Para campañas de más de un objetivo el impacto es de entre un 15%-20%. En todos estos casos, el efecto se mantiene, no hay efecto revés.

De este modo, el resto de accionistas que han pasado por la llegada de un hedge fund, la implementación de una campaña y han mantenido posiciones hasta la salida ven una subida de los retornos entorno al 15% anual. Tampoco han de preocuparse por el denominado efecto “pump-and-dump”: hinchar precios a corto y, tras la salida del fondo, sufrir fuertes rebajas.

¿De dónde salen estas ganancias? Por un lado hay mejoras de eficiencia (mejoras de productividad, mejor asignación de capital...), por otro lado puede haber una transferencia de riqueza de otros constituyentes. Por ejemplo, sabemos que ante la entrada de un hedge fund, los bonistas de dichas empresas sufren una caída del valor de sus bonos del 4% y hasta un 6.5% durante el año siguiente (Klein and Zur 2008).

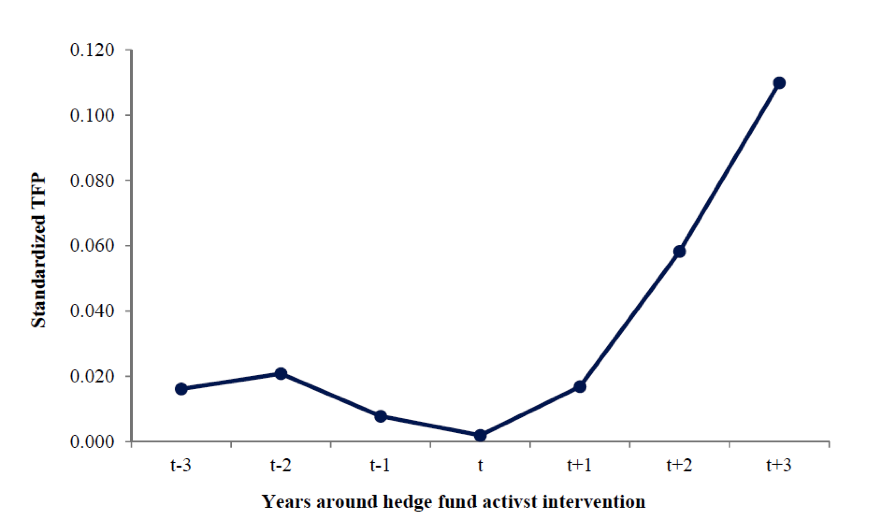

Si bien las ganancias de las empresas “targeted” son positivas en el corto plazo (<2 años), cabe preguntarse sobre el rendimiento más a largo plazo. Las críticas más fuertes hacia este tipo de activismo es que la presión en los consejos obliga a políticas miopes con efectos negativos en el largo plazo. Brav et. al. (2013) muestran efectos reales a largo plazo examinando el impacto en la productividad de las plantas de producción 3 años antes y después de la entrada de un hedge fund. Utilizan un modelo de “matching” para poder comparar con un grupo de control y observan que 3 años más tarde, el incremento en TFP es un 10% de la desviación estándar. Estos resultados hacen eco de las mejoras también en ROA a 3 años vista.

La gran dificultad de estos estudios es poder identificar causalidad versus la selección de aquellas empresas que, de todas formas, hubieran mostrado mejoras operativas y retornos anuales de un 15%. Si la “selección” atinada de empresas permitiera ahorrarse los costes importantes de implementar agendas, entonces deberíamos encontrar resultados similares para aquellos fondos que entran y adoptan una actitud pasiva. Sin embargo, ante la entrada sorpresa de un hedge fund pasivo, el mercado no reacciona, y los rendimientos totales hasta la salida del hedge fund son sustancialmente más bajos. Es decir el modelo de activismo que genera rendimientos es el que persigue e implementa cambios.

Los grandes perdedores son los managers y directores (se estima que la compensación del CEO baja 1M después de la intervención y la rotación sube un 10%), quienes toman medidas cautelares ante la posible amenaza de entrada. Cuando en una industria se experimenta una fuerte entrada de hedge funds activistas, las empresas similares se ponen las pilas y mejoran sus rendimientos operativos de manera similar a los “targets” (Gantchev, 2013).

Es decir, empezamos a ver que la amenaza de entrada de un hedge fund activista es tan disciplinaria como una posible OPA hostil. Sin embargo, ante esta amenza, no hay consejo escalonados o “poison pills” que parapete a la dirección... la contención de esta ola que viene es mucho más difícil.