En primer lugar me gustaría presentaros a Francisco Vazquez-Grande, un nuevo economista, que recién se ha incorporado en Washington. Ph.D. por la Universidad de Chicago y alumno de Lars P. Hansen, sus trabajos están en la encrucijada entre las finanzas y la macroeconomía. Le ofrecí a Paco si quería unirse a mí en este post con un doble motivo. Primero, así podría presentarlo a los editores, colaboradores, y lectores del blog. Y segundo, puesto que el trabajo que vamos a comentar nos dio para hablar mucho tiempo –quizás por las similitudes con algunos casos españoles.

Hace una semana Monika Piazzesi y Martin Schneider, jóvenes profesores de la Universidad de Standford, y verdaderos líderes en investigación que trata de conectar las finanzas y la macroeconomía (ella además es editora del JPE), pasaron por Washington a presentarnos el trabajo 'Housing Market(s) in San Diego”'. En los últimos meses han estado trabajando en un proyecto fascinante dado el enfoque y los resultados que obtienen: Cómo explicar el boom inmobiliario en una ciudad ‘emblemática respecto a la burbuja de la vivienda’ como San Diego. Pues bien, en este trabajo conjunto con un estudiante de doctorado (cuarto año), Tim Landvoigt, Monika y Martin proponen un mecanismo que ayuda a entender el aumento de los precios de la vivienda en la ciudad de San Diego en la fase aguda del boom inmobiliario entre el 2000 y el 2005. San Diego es una ciudad costera del sur de California (ciudad también famosa sus olas y surferos, que se lo pregunten a Gabi Perez-Quirós ---cuando todavía hacia surf, :)), cerca de la frontera con México, que ha tenido una población constante de un millón doscientos mil habitantes durante los años de estudio. Durante este periodo de tiempo, el aumento de los precios, medido por el índice Case-Shiller de esta ciudad, paso de 100 a principios de 2000 a 250 a finales de 2005.

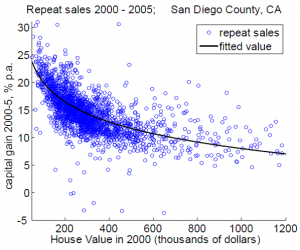

En el trabajo tienen un gráfico (que reproducimos debajo en primicia pues el paper aún no está disponible en la red) realmente interesante, al menos a nuestro juicio, y que es el verdadero protagonista de este post. En el gráfico se muestra en el eje de vertical la tasa anual de incremento del precio (las ganacias de capital) para viviendas que se vendieron entre 2000 y 2005 y en el horizontal el precio en 2000, origen del segundo boom inmobiliario. Del gráfico se deduce que las tasas de crecimiento de precios son mayores en viviendas con precios más bajos al inicio del boom. El gráfico no deja lugar a dudas: La apreciación de las casas más baratas está detrás de la burbuja.

Para explicar esta figura los autores proponen un modelo de asignación muy sencillo. En el modelo se asignan las casas en el mercado en los años 2000 y 2005 a los agentes/hogares/consumidores/familias que buscan comprar vivienda en 2000 y vender en 2005, respectivamente. El mecanismo de asignación se entiende fácilmente en la versión más sencilla del modelo.

Supongamos que la única fuente de heterogeneidad entre dichos agentes es la riqueza inicial y que podemos ordenar las viviendas en el mercado por una variable que llamamos calidad. Los potenciales compradores y vendedores derivan utilidad de un bien de consumo y de la ‘calidad’ de la casa en la que viven. Bajo supuestos muy generales de las preferencias (mayor consumo y mayor calidad aumentan tu felicidad), al agente que se halla en el percentil 5 de la distribución de riqueza se le asignará la vivienda en el percentil 5 de la distribución de calidades.

Esta característica del equilibrio implica que cada agente es el comprador marginal de la casa que se le asigna. Esta es la clave que ayuda a explicar la figura de retornos de las casas en San Diego. Supongamos que en la distribución de calidades entre el año 2000 y el 2005 se incrementa la proporción de viviendas tanto de mala como de buena calidad, mientras la distribución de riqueza se mantiene constante (es decir la oferta no es fija). Para ser concretos, fijémonos en una casa que en 2000 se halla en el percentil 10 de la distribución de calidad y en 2005 pasa a estar en el percentil 20, entonces en 2005 la casa será asignada a un comprador con mayor riqueza que el 20% de la población mientras que en 2000, esta vivienda se asignaba a un agente con riqueza en el percentil 10. Ahora compradores más ricos son asignados a viviendas de menor calidad, y así los precios crecen más rápidamente para mantener indiferentes a compradores marginales con mayor riqueza. Aquí viene la gracia: Los autores encuentran que la distribución de calidades de la ciudad de San Diego al final del boom tiene mayor proporción de viviendas con mayor y menor calidad que en el año 2000. Esta segmentación del mercado nos ayuda a entender la aparente paradoja de que a mayor oferta incrementó de precios.

Mi próximo post girará sobre la entrevista en New Yorker (aquí) a John Cochrane. Outstanding.

Hay 4 comentarios

Interesante post David. Esto es un fenomeno conocido para la gente que intenta comprender las distinas formas de segmentacion en los mercados. Yo escribi un breve articulo que analiza el fenomeno que no solo se da en San Diego sino en practicamente todas las ciudades en los Estados Unidos. Para aquellos que esteis interesados lo podeis leer aqui http://research.stlouisfed.org/publications/mt/20090801/cover.pdf (lo siento esta en ingles). La pregunta interesante es que tipo de modelos son consistentes con estos fenomenos, pues los mercados paracen no estar segmentados en tiempos normales, solo cuando hay booms (anormales). Ellos proponen un modelo, pero hay otros como el de Ortalo-Magne y Rady. En fin una area muy intersante de trabajo.

Confesaré que, a pesar de lo que me interesa el tema, no he entendido nada. ¿Habremos de esperar al paper o nos lo explicaréis mejor? Me refiero al penúltimo párrafo.

Jorge Duran:

Perdona quizas no esta muy claro. En primer lugar, la oferta de viviendas aumento y mucho en San Diego, y aun con esta elasticidad se produjo una enorme burbuja. Por que? El mercado estaba segmentado por calidades y renta. De modo que aunque crecieran las casas tanto de mayor como de menor calidad, los compradores más ricos son asignados a viviendas de menor calidad, y así los precios crecen más rápidamente para mantener indiferentes a compradores marginales con mayor riqueza!!!! No se si te aclara.

Carlos:

Gracias por el link. Conozco un poco la literatura. En un trabajo con Oscar Arce, aceptado en el AEJ:Macro analizamos la creacion de 'Housing Bubbles' cuando los mercados se segmentan en funcion del grado de acceso al credito. Tambien tratamos de entender los efectos sobre las burbujas inmobiliarias de la existencia de un mercado de alquiler. Las diferencias respecto al paper del post son muchas, pero la que a mi me interesa es que, en nuestro modelo la oferta de casas no es muy elastica, de hecho es fija a corto plazo. En el paper de Monika esto no es asi (y no hay referencia a imperfecciones en los mercados de credito) y aun asi no impide la existencia de sobrevaloraciones del precio de la vivienda como las observadas en San Diego.

El link a nuestro paper esta aqui (es el tercer articulo):

http://www.aeaweb.org/forthcoming/output/accepted_MAC.php

Los comentarios están cerrados.